1979-1989

1979年巴菲特致股东的信

致伯克希尔·哈撒韦公司的全体股东:

首先,还是会计相关的议题,从去年年报开始,会计原则要求保险公司持有的股票投资在资产负债表日的评价方式,从原先的成本与市价孰低法,改按公平市价法列示,由于我们帐上的股票投资拥有大量的未实现利益,因此即便我们已提列了资本利得实现时应该支付的估计所得税负债,我们1978年及1979年的净值依然大幅增加。

大家都知道,我们持股60%的蓝筹邮票业已并入伯克希尔的合并报表之中,然而依照现行会计原则规定,蓝筹邮票的股票投资仍必须按照旧制-也就是成本与市价孰低法列示,换句话说,以同一种价格买进同一种股票,不同公司的会计评价方法竟不一样,(这是不是让你毛骨悚然),蓝筹邮票持股的市值请参阅18 页的附注三。

1979 年营运成果

就短期间而言,我们一向认为营业利益(不含出售证券损益)除以股东权益(所有股票投资按原始成本计算)所得出的比率,为衡量单一年度经营成果的最佳方式。

之所以不按市价计算的原因,是因为如此做将使得分母每年大幅波动而失去比较意义,举例来说,股票价格大幅下跌造成股东权益跟着下滑,其结果将使得原本平常的营业利益看起来反而不错,同样的,股价表现越好,股东权益分母跟着变大的结果,将使得营业利益率变得失色,所以我们仍将按期初的股东权益(股票投资以原始成本计)为基准来衡量经营绩效。

在这样的基础下,1979年我们获得了不错的经营成果,营业利益达到期初净值的18.6%,略逊于1978年的数字,当然每股盈余成长了不少(约20%),但我们不认为应该对每股盈余过于关注,因为虽然1979年我们可运用的资金又增加了不少,但运用的绩效却反而不如前一年度,因为即便是利率固定的定存帐户,只要摆着不动,将领取的利息滚入本金,每年的盈余还是能达到稳定成长的效果,一个静止不动的时钟,只要不注意,看起来也像是运作正常的时钟。

所以我们判断一家公司经营好坏的主要依据,取决于其股东权益报酬率(排除不当的财务杠杆或会计作帐),而非每股盈余的成长与否,我们认为如果管理当局及证券分析师能修正其对每股盈余的关注,则股东及一般投资大众将会对这些公司的营运情况有更深入的了解。

长期绩效

就长期间而言,我们则认为公司纯益(包含已实现、未实现资本利得与非常损益)除以股东权益(所有投资以公平市价计算)所得的比率,为衡量永续经营成果的最佳方式,其中额外的资本利得,短期间看起来或许相当特殊,但就长期而言,其对股东利益的影响与日常的营业利益并无太大差别。

自现有经营阶层接掌伯克希尔(1964-1979)的十五年来,公司每股净值由19.46美元成长至335.85美元(持有股票投资以市价计),年复合成长率达20.5%。这个比率远高于每年营业利益率的平均数,突显保险子公司股票增值利益对于股东权益的重要性,而且1964年的帐面价值实际上超过其实质价值,因为当时帐列的资产不论是以继续经营或清算的基础来看,其价值都远低于帐面净值,(至于负债则一毛也少不了)。

我们极少运用财务杠杆(不论是财务面的负债比,或是营运面的保费收入与资本比都相当低),亦很少发行新股筹资或买回自家股份,基本上我们就是利用现有的资金,在原有纺织业或蓝筹邮票及Wesco子公司的基础下,前后总计以现金购并了十三家公司,另外也成立了六家公司,(必须说明的是,这些人在把公司卖给我们的当时与事后,对我们都相当客气且坦诚)。

但在各位过度沉溺于欢乐气氛之前,我们必须更严格的自我检视,几年前,年复合报酬率达到20%的投资或许就可以称得上是成功的投资,但目前则未必,因为我们还须把通货膨胀率与个人所得税率列入考量,投资人惟有将这些负面因素扣除后所得购买力的净增加,才能论定最后的投资结果是否令人感到满意。

就像是3%的储蓄债券、5%的银行定存以及8%的国库券,由于通膨因素使得这些投资变成侵蚀而非增加投资人购买力的工具,同样的一项每年可以赚取20%盈余的事业,在严重的通货膨胀情况下,也会产生类似的效果。

而如果我们继续维持每年20%的获利,这成绩已相当不简单,而且无法保证每年都如此,而这样的成绩又完全转化成伯克希尔股票价格的上涨,如同过去15年来的情况,那么在14%的高通货膨胀率之下,各位的购买力可以说几乎没有任何增加,因为剩下的6%将会在你决定将这20%的所得变现放入口袋时,用来缴交所得税给国库。

通货膨胀率以及股东在将每年公司获利放入口袋之前必须支付的所得税率(通常是股利以及资本利得所需缴纳的所得税),两者合计可被称为“投资人痛苦指数”,当这个指数超过股东权益的报酬率时,意味着投资人的购买力(真正的资本)不增反减,对于这样的情况我们无计可施,因为高通货膨胀率不代表股东报酬率也会跟着提高。

一位长期观察伯克希尔的朋友曾指出,1964年底我们每股帐面净值约可换得半盎斯黄金,十五年之后,在我们流血流汗地努力耕耘后,每股帐面净值还是只能换得半盎斯黄金,相同的道理也可以适用于中东地区的石油之上,关键就在于我们的政府只会印钞票及划大饼,却不会出产黄金或石油。

我们仍将持续努力地妥善管理企业内部事务,但大家必须了解外界环境,如货币情势的变化却是决定各位在伯克希尔投资回报的最后关键因素。

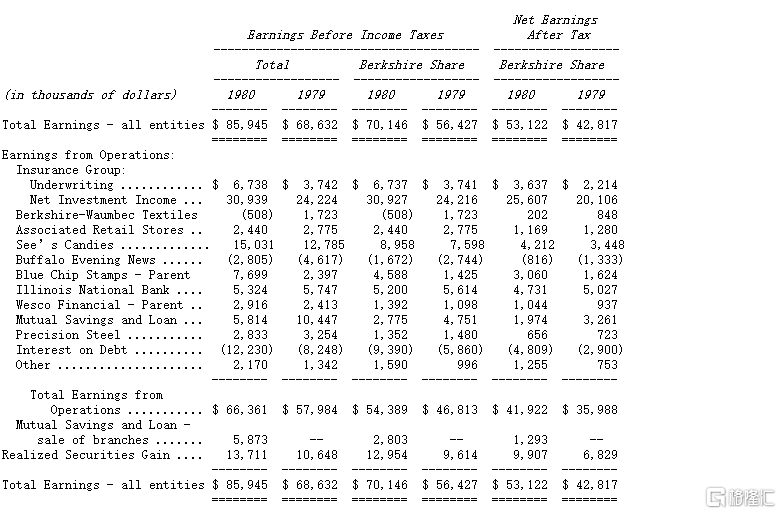

盈余报告

下表系伯克希尔盈余的报告,去年我们曾向各位说明过,伯克希尔持有蓝筹邮票60%的股权,后者又持有80%的Wesco金融公司,表中显示各个事业体的盈余合计数,以及伯克希尔依持股比例可分得的部份,各事业体的资本利得或损失则不包含在营业利益项下,而是加总列在已实现资本利得项下。

蓝筹邮票及Wesco都是公开发行公司,各自都必须对外公开报告,在年报的后段附有这两家公司主要经理人关于公司1979年现况的书面报告,他们运用的部份数字可能无法与我们所报告的丝毫不差,但这又是因为会计与税务一些细节规定所致,(Yanomamo印地安人只会用三个数字:一、二、大于二),不过我认为他们的见解将有助于各位了解这些旗下重要事业的经营现况,以及未来发展的前景。

若有需要伯克希尔的股东可向Mr. Robert(地址:加州洛杉矶5801 South Eastern Avenue)索取蓝筹邮票的年报或向Mrs. Bette(地址:加州Pasadena 315 East Colorado Boulevard)索取Wesco的年报。

纺织业及零售业

随着保险事业规模与盈余快速的成长,纺织业与零售业占整体事业的重要性日益下滑,然而尽管如此,联合零售商店的Ben Rosner还是不断地化腐朽为神奇,即使产业面临停滞不前的窘境,却能利用有限的资本创造出可观的盈余,且大多是现金而非尽是增加一些应收款或存货。Ben现年76岁,就像是其它后进者,伊利诺国家银行82岁的Gene Abegg、Wesco 74岁的Louis Vincenti一样,其功力日益深厚。

虽然我们的纺织事业仍持续不断地有现金流入,但与过去所投入的资金实在是不成正比,这并非经理人的过错,主要是产业的环境使然,在某些产业,比如说地方电视台,只要少数的有形资产就能赚取大量的盈余,而这行的资产售价也奇高,帐面一块钱的东西可以喊价到十块钱,这反应出其惊人获利能力的身价,虽然价格有点吓人,但那样的产业路子可能反而比较好走。

当然我们也不是没有试过其它方法,在纺织业就曾经过数度挣扎,各位的董事长也就是本人,在数年前曾买下位于Manchester的Waumbec 纺织厂,以扩大我们在纺织业的投资,虽然买进的价格相当划算,也取得一些价美物廉的机器设备与不动产,几乎可以说是半买半送的,但即使我们再怎么努力,整个决策事后证明依然是个错误。因为就算我们再努力,旧的问题好不容易才解决,新的状况又冒出来。

最后在经过多次惨痛的教训之后,我们得到的结论是,所谓有“转机”(Turn-arounds)的公司,最后显少有成功的案例,所以与其把时间与精力花在购买廉价的烂公司上,还不如以合理的价格投资一些体质好的企业。Waumbec虽然是个错误,但所幸并未酿成灾难,部份的产业仍对位于New Bedford的室内装饰品生产线(这是我们最强的业务)有所助益,而我们也相信Manchester在大幅缩减营运规模之后,仍将有获利的空间,只是我们原先的理论被证明不可行。

保险核保业务

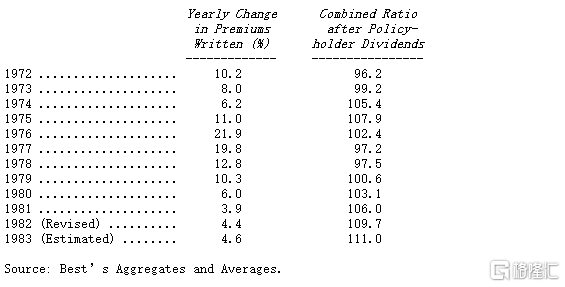

去年我们曾预估保险业的综合核保比率(Combined Underwriting Ratio)会上升几个百分点,甚至有可能使得整体保险业界发生核保损失的状况,结果正如我们所预期,综合核保比率从97.4%上升到100.7%。我们也预言1979年我们本身的核保表现会比同业平均好一点,事实证明我们确实从98.2%降至97.1%。展望1980年,第一项预期不变,那就是整个业界表现将如去年一般会持续恶化,但另一方面,我们却无法保证自己的表现能像去年一般优于同业。(但请大家放心,我们绝不会为了让本人的预测成真而故意松懈)。

国家产险公司的Phil Liesche在核保部门Roland以及理赔部门Bill Lyons的协助下,再度缴出漂亮的成绩单,这个部门总计为我们创造840万美金的核保利益与8,200万美金的保费收入,这在同业间并不多见。

而或许你可能会发现这比去年的数字少了些,虽然我们常听到同业提及宁愿少接点保单也不愿亏钱作生意,然真正能贯策执行的并不多,但Phil却能真正作到,若保单合理他便签,否则一慨拒绝。我们不愿因为生意时好时坏而必须常常裁员,相对地,我们宁愿保持一点宽松的弹性,而不是让大家忙的要死,到头来却发现作的是亏本的生意,公司在Jack Ringwalt创办时便立下此一理念,而Phil 从未放弃保持此一优良传统,我们也认为这是经营一家一流的产险公司必备的条件。

负责家庭与汽车保险公司营运的John Seward持续有重大的进展,目前该公司大举进军一般责任险业务,这类的业务极具爆炸性,到目前为止的表现还算不错,我们有John MaGowan及Paul Springman等两位经理人来处理这类的新业务。

由George Young 领军的再保险部门,在将投资收益并入考量后,持续地给予我们满意的成绩,惟核保部门的绩效仍有待改进。事实上,未来产业的前景并不看好,由于外来资金持续大举投入这一行业,让竞争变得更为激烈,保费水准一降再降的结果,使得新进者勇于承担着极高风险而不自知,直到真正出事时早已为时已晚,而更不幸的是,这类业务的有效期间通常长达许多年,而我们自认并不比其它同业聪明到哪里去的情况下,我们只有选择暂时退出竞争激烈的市场观望,业务量下滑的结果将无可避免。

Homestate 1979的营运则令人感到失望,George Billings负责的德州联合保险再度以低损失率获得冠军,至于其它分支的营运,尤其是Cornhusker产险-Homestate最大的营运单位,过去一向是传统的赢家,去年不但核保绩效不佳,同时还有数据处理、行政以及人员方面的问题,我们在重新整理数据处理犯下了几件大错,而且未能及时改进,然而目前John Ringwalt已经投入火线全力导正错误,而我们也相信在几位新上任且颇具才干同仁的协助下,应该可以顺利达成任务。

我们劳工退休金的表现远优于1979年初可能的预期,加州今年的天候相当不错,这相当有利我们的营运,除此之外,赛普路斯的Milt Thornton以及国家产险加州劳工退休金部门的Frank Denardo的表现也很好,我们确实在购并面犯了些错误,但赛普路斯事后被证明是块宝,而Milt Thornton就像Phil Liesche一样,不以追求业务量为依归,坚持固守自己了解且熟悉的业务,这使得他拥有绝佳的营运记录以及运作良好的组织,另外Frank Denardo已经完全导正他在加州所接手的烂摊子,节省的成果甚至超乎我们预期达到七位数,有了好的开始,他现在可以进一步建立稳固的基础。

去年年底在Chet Noble的管理下,我们正式进入保证再保险这类专门领域,初期这类的业务量不会太大,因为我们的策略是先与有意愿的客户建立起长期的伙伴关系,对于目前上门的保险客户素质,我们感到相当满意,也期望我们稳健的财务实力在保证业务界建立起名声后,能够吸引更多优质的保险公司加入。

从前大家认为核保绩效通常会一年好、一年坏,1980年若差一点,那么1981年应该会好转。但我们却不这么认为,现在的低利率环境使得业者会倾向牺牲部份核保损失,再试图从投资收益上弥补回来,这在过去高利率的时代是不可能发生的。许多同业高喊杀价竞争愚不可及,但实际上跟进者却不少,因此我们判断,同业忍受承保损失的限度将较过去提高,导致竞争越加激烈,综合比率将因此提高。

某种程度而言,这样的预测发生的时点将略微延后,主要是由于车祸事故发生率明显的下滑,可能的原因在于油价上涨导致驾驶习惯改变,我们的看法是多亏驾驶习惯发生改变,否则在保险费率没有提高的情况下,核保结果肯定会恶化,当然这种侥幸的意外情况肯定不会一直维持下去。

我们的估计是未来五年产险综合比率平均将会落在105左右,虽然我们有相当程度的信心,旗下部份的业务应该会比平均数好,但总的来说,还是一项艰难的挑战,保险业总是了充满意外。

尽管如此,我们还是认为保险业是个相当不错的行业,它有加大(而且是极大幅度)经营能力良窳的特性,我们有一大群经理人,其能力不但经过考验且不断地增强当中,(此外透过SAFECO及GEICO的间接投资,我们拥有两组非常杰出的经营团队),因此我们预期这几年在保险业界将大有可为,当然一旦事故比率快速增加,我们以及其它同业也有可能面临某一个表现特别差的年度。

保险业投资

最近这几年,我们花了相当大的篇幅谈到集团保险业的相关投资,主要是因为这些保险公司由于被投资公司缴出漂亮的成绩单而表现优异,这些被投资公司的保留盈余,虽然未能反应在我们的财务报表之上,但实际上却不断地累积,目前的金额已到了极为可观的地步,我们有信心这些管理阶层将会有效地运用保留下来的每一分钱,进一步创造出比原先更多的价值,从而转化为我们帐上未实现的资本利得。

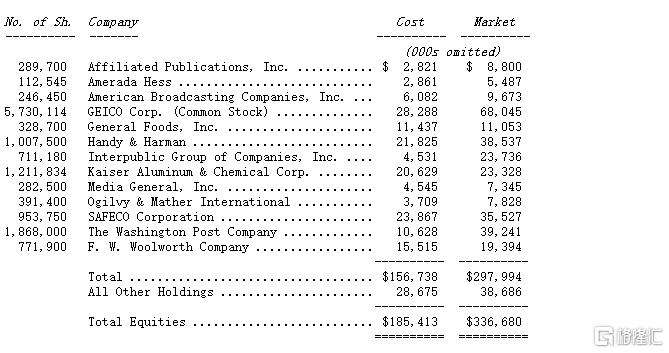

下表显示的是在1978年底我们旗下保险事业持有的市值超过5百万美元的投资部位

目前我们认为1980年的股票市场将会是近几年来我们投资组合头一次的表现不如市场大盘,我们相当喜爱目前这些我们拥有主要持股的公司,同时在未来的几年内,也没有计划主动调整目前的投资组合。

过去几年的年报,谈的主要是股票投资哲学,现在我想应该换个话题,谈谈债券投资,尤其是去年底以来发生了那么多的事。整个保险业界,因投资债券而蒙受了相当庞大的损失,虽然依照会计原则,允许保险公司以摊销成本而非已严重受损的市场价值来记录其债券投资,事实上,这种会计方法反而是导致更大损失的元凶,因为当初若是保险公司被迫以市场价格来认列损失,那他们或许就会早一点注意到问题的严重性。

更讽刺的是,某些产物保险公司有鉴于通货膨胀高涨,决定将原本一年期的保单缩短为半年为期,因为他们认为实在是无法去衡量未来的十二个月内,医疗成本、汽车零件价格会是多少? 然而荒谬的是,他们在收到保费之后,一转身却将刚收到的保费,拿去购买以三、四十年为期的固定利率债券。

长期的债券是目前通货膨胀高涨的环境下唯一还存在的长期固定价格合约,合约的买家可以轻易地锁定1980年到2020年,每年使用这笔钱固定必须支付的价格,相较之下,其它诸如汽车保险、医疗服务、新闻信息、办公空间或是其它任何产品服务,如果他要求在未来五年内给予一个固定报价时,肯定会被别人笑掉大牙,在其它商业领域中,只要是签订长期,合约的任何一方,通常都会要求适时反应价格或是坚持每年必须重新审议合约。

然而在债券的领域却存在有文化落差,不必指望买家(借款人)以及中介(承销商)会提出合理性的怀疑,至于卖家(债权人)即便历经经济与合约变革,却依旧浑然不觉。

最近这几年来,我们的保险公司几乎未增加一般长期债券方面的部位(Straight long-term Bond)(即不含转换权或可提供额外获利可能性的债券),即使有买进也是为了弥补先前到期或出售的部位,而在此之前,我们也从未投资那些长达三、四十年的债券,顶多是那些较短期且备有偿债基金或是因市场缺乏效率而使得价格被低估的债券。

然而,虽然较之同业我们稍具警觉心,却仍是不够的。“虽然半梦半醒,比起熟睡要好得多,但却不能保证你不会被熊吃掉。”若说买进四十年期的债券是个大错,那么投资十五年期的也好不到那里去,很遗憾的是,我们属于后者,更惨的是,我们未能适时地忍痛卖掉,而眼睁睁的看着它们的价值日益缩水。(当然,事后回想起来,会觉得真是笨得可以,而或许你会认为要是去年我就看透这点就好了)。

当然基于保险营运所需,我们必须持有大量的债券或固定收益部位,但最近几年我们在固定收益方面的投资多属具转换权的债券,也由于具有转换权,使得这些债券实际发行的时间比其票面的到期日要短得多,因为在到期前,依合约规定我们可以要求转换为股份。

这样的规定使得我们实际的损失要比一些产险或意外险的同业来的轻了许多。另外由于对于股票投资的特别偏好,也让我们在债券投资的部位相对偏低。尽管如此,在债券方面我们还是跌了一跤,而且比起那些从来不管问题发生的同业,我们犯得错实在是不应该。

回顾我们在纺织业的经验,我们早该知道逆流而上(买进备有偿债基金或其它特种债券)的结果肯定是徒劳无功。

我们实在很怀疑,为什么长期固定利率的债券还能在市场上存在,当我们确信美金的购买力几乎每天都在变小,这些美元,也包含政府发行的任何货币,实在是很难作为长期的商业指针,同理长期的债券终将会沦为壁纸,而那些买进2010年或2020年才到期债券将会变成投资人手中的烫手山芋,而我们同样地也会对这些十五年期的债券,而且每年都必须为这个错误付出购买力下滑的代价。

在这其中,部份的可转换债券(经由潜在的转换权利),有着跟我们股票投资组合一样的吸引力,我们预计可从中赚不少钱(而事实上,有些个案已开始获利),同时亦期盼这部份的获利能弥补我们在一般债券上的损失。

当然,我们对债券的看法也有可能保守了些,通膨降低的机率也不是没有,毕竟通货膨涨多是人为因素所造成的,也或许有一天人们真能有效地控制它,立法当局及有力团体应该也已注意到这个警讯,进而采取必要的措施。

此外,现今的利率已反应较高的预期通货膨胀率,使得新发行的债券对投资者较有保障,这甚至将使我们可能错过债券价格反弹而获利的机会,然而就像我们不愿意以一个固定的价格预先出售公元2010年或2020年一磅喜斯糖果或一呎伯克希尔生产的布料一样,我们也不愿意以一个固定的价格预先出售我们未来四十年金钱的使用权,我们倾向莎士比亚笔下的Polonius 的看法(稍微经过改编): “不要作一个短期的借钱者,也不要当长期的借款人”。

银行业

这将会是我们最后一次报告Illinois National Bank的状况,而我们也很开心的向各位宣布在Gene Abegg及Pete Jeffrey优秀的领导下,这家银行的获利打破历年来的记录,去年的资产报酬率高达2.3%,约是同业平均的三倍,对于如此优异的表现,实在值得所有伯克希尔的股东再度给予Gene Abegg热烈的掌声,感谢他们自1969年成为伯克希尔一员以来所作的贡献。

而如同各位所知,1969年通过的银行控股公司法要求我们必须在1980年结束以前将这家银行处份掉,事实上我们曾试图以分割(spin-off)的方式处理,但联邦准备局却坚持若要如此,则伯克希尔不能有任何一位董事或经理人在分割后的银行担任任何职务,即使依照我们这个个案,没有任何一个人同时拥有两家公司40% 以上的股份也一样。

在这种情况下,我们只能探询出售该公司80%-100% 股权的可能性,但请相信,我们绝对会严格挑选买主,而且价格也不是惟一考量的重点,这家银行与其经营阶层待我们实在不薄,所以即使要卖,我们也要确定能以相同态度回报之。当然如果我们无法在秋天以前以合理的价格找到合适的买主,最后还是有可能以分割的方式解决。

同时大家必须明了,我们经由出售这家银行所得的资金将来如果再转投资,其为伯克希尔创造盈余的能力可能永远无法与前者比拟。因此同等优质的产业实在是很难以如此低的本益比取得。

财务报告

1979年伯克希尔在那斯达克上市,这表示在每天的华尔街日报证券版将可以看得到伯克希尔的报价,在此之前,不管是华尔街日报或是道琼工业指数都没有报导我们经营情况,即使我们的获利数百倍于它们常常提及的一些公司。

现在当我们按季公布获利状况后,华尔街日报将会立即报导相关讯息,这将帮我们一举解决了长期困扰着我们发布消息的难题。

在某些方面,我们的股东是相当特别的一群,这影响着我撰写年报的方式。举例来说,每年结束,约有98% 股份的股东会保留他们在伯克希尔的持股,因此每年年报的撰写皆延续前一年度,避免一再重复叙述相同的东西,从而大家可获得一些有用的讯息,而我也不会觉得厌烦。

此外,约有90%股份的股东其最大的股票投资就是伯克希尔,所以有许多股东愿意花相当的时间在研读每年年报之上,而我们也努力设身处地的提供所有我们认为有用的信息给全体股东。

相较之下,我们并未花太多时间对每季季报加以着墨,因为所有股东与经营者,皆以长期的眼光来看待这份事业,所以并不是每季都有新的或有重大的事需要报告。

当然当各位果真收到某些讯息时,是因为各位付费聘请的董事长-也就是我本人认为一个股东-亦即是公司老板,应该从经理人那边听到有关公司的状况以及其评估此事的看法。你在一般事业所要求的待遇,在伯克希尔这家公开公司一点也不会少。我们认为一年一度的年报,绝对不应该只是交给底下员工或公关顾问处理便了事,而是应该以经理人向老板报告的方式去作才对,也就是像我们希望旗下被投资公司应该跟我们报告的一样。当然,详细的程度不一样,以免竞争者窥视,但大方向与诚挚的态度却并无二致。

而事实上,一家公司往往会吸引同类型的人成为其股东,若公司注重的是短期的成果或是股价的波动,则具有这种特色的投资人便会自动上门成为其股东,而若公司对其股东采取轻蔑的态度,最后投资大众亦会以相同的态度回报之。

费雪(Phil Fisher)一位令人尊敬的投资专家与作者,曾比喻一家公司吸引股东的方式,就好比餐厅招揽客户的方法一样,餐厅可标榜其特色,如便利的快餐店、优雅的西餐厅或特别的东方食物等,以吸引同一性质的客户群,若服务好、菜色佳、价钱公道,相信客户会一再上门。然而餐厅却不能时常变换其所强调的特色,一下是法国美食、一下又是外带披萨,最后反而可能导致顾客的忿怒与失望。。

同样的,一家公司亦不可能同时迎合所有投资大众的口味,有的要高股利报酬、有的要长期资本成长,有的又要短期股价爆炸性成长。

所以我们对于一些公司总是希望自家公司的股票保持高周转率感到疑惑不解,感觉上这些公司好象希望原有的股东赶快厌倦而琵琶别抱、另结新欢,以使得新的股东能够抱着新希望、新幻想赶快加入。。

相反的,我们希望原有股东一直喜欢我们的服务、我们的菜单,而且常常来光顾,我们很难找到比原来的股东更好的新股东来加入我们的行列,因此我们期待公司的股份保持极低的周转率,这表示我们的股东了解并认同公司经营的方向与期待的未来。

未来前景

去年我曾说过公司的盈余会成长但股东权益报酬率可能会下降,结果正如我所预期,展望1980年亦是如此,而若我预测错误,那表示可能会更惨。换句话说,我们几乎可以肯定的说,公司营业利益除以期初股东权益2.36亿美元(股票投资以原始成本计)所得的报酬率将会比1979年的18.6%下滑,甚至营业利益本身也有可能会比去年减少,其结果取决于何时正式处份银行、保险业核保获利的好坏以及储贷业亏损的严重性。

我们对保险事业持有的股票投资依然非常看好,在往后的数年内,我们预期这些部份股权投资将会持续为母公司累积获利,大部份的个案皆属绩优公司且由优秀的人才所管理,而投资的成本更是价美物廉。

本公司有关财务决策一向是属于中央集权,且决策集中于最高当局。但在营运方面却是极端授权予集团子公司或事业体的专业经理人,我们的集团总部占地仅1,500平方呎,约合42坪左右)总共只有十二人,刚好可以组一只篮球队。

也因此在管理上难免会出点差错,但另一方面扁平化的组织却能大幅降低成本并加速决策时程。因为每个人都有很多事可做,所以大家就可以完成很多事。更重要的是这使得我们能请到最优秀的人才来为我们工作,这是一般企业无法作到的,因为这些人就像是在经营自己的事业般尽情发挥。

我们对他们寄与相当的厚望,然而他们的表现却远远超出我们的预期。

沃伦·巴菲特

董事长

1980年3月3日

1980年巴菲特致股东的信

致伯克希尔·哈撒韦公司的全体股东:

1980年本公司的营业利益为4,190万美元,较1979年的3,600万美元成长,但期初股东权益报酬率(持有股票投资以原始成本计)却从去年的18.6%滑落至17.8%。我们认为这个比率最能够作为衡量公司管理当局单一年度经营绩效的指针。当然要运用这项指针,还必须对包含会计原则、资产取得历史成本、财务杠杆与产业状况等在内的主要因素有一定程度的了解才行。

各位在判断本公司的经营绩效时,有两个因素是你必须特别注意的,一项是对公司营运相当有利的,而另一项则企业绩效相对较不利的。让我们先从好的那一面看起:

无控制权持股之盈余

当一家公司拥有另一家公司部份股权时,在会计上通常有三种方式来处理投资公司在被投资公司所拥有的权益,其中所持有的股权多寡将决定公司采用何种方式。

一般公认会计原则规定若持有股权比例超过百分之五十(除了少数例外,就像我们先前持有的银行股份),则投资公司必须完全合并该被投资公司,包含营收、费用、所得税与盈余等在内的所有会计科目。比如说像是伯克希尔持有60%股权的蓝筹邮票公司,便是属于这一类,至于其它40%股东的权益在财务报表上则以少数股东权益列示。

而若是持有股权比例介于20%-50%之间,像Wesco金融公司虽系由伯克希尔所控制但却仅持有48%的股权,则在投资公司的帐上仅记录一个分录,将被投资公司依股权比例所认列的投资损失或利益予以入帐。因此如果A公司拥有B公司三分之一的股权,则不论B公司是否将年度盈余全数发放,A公司都必须依比例认列投资利益,另外这两类的会计原则都规定,必须附带一些企业间所得税、购买法价格调整等调整分录,这部份的细节请容我们以后有空再详加说明,(虽然我知道大家可能等不及了)。

最后若是持股比例低于20%,则依照会计原则,投资公司仅能认列被投资公司实际发放的股利部份,至于保留而不发放的部份盈余则不予理会,也因此假若我们持有一家X公司10%的股份,又假设X公司在1980年共计赚了1,000万美金,若X公司将盈余全部发放,则我们可认列100万的利益,反之若X公司决定保留全部盈余不予发放,则我们连一毛钱都不能认列。

之所以强迫大家上了堂稍微简单的会计课的原因在于,伯克希尔将发展的重点集中于保险事业,使得其资源大量集中投注于第三类的股权投资(亦即持股比例小于20%)之上,这些被投资公司仅将它们所赚的盈余分配一小部份以现金股利的方式分配给我们,这代表其获利能力仅有一小部份呈现在我们公司的帐上,但就经济实质面来说,那只是实际获利的冰山一角而已。

这类投资近年来因为我们旗下保险事业蓬勃发展,同时也因为股票市场出现许多不错的投资机会而大幅增加,股票投资的大量增加再加上这些公司本身获利能力的增长使得我们实际获得的成果相当可观,以去年来说,光是保留在这些公司而未分配给伯克希尔的盈余,便比伯克希尔整年度的帐面盈余还高,虽然这样的情况在一般企业界并不多见,但我们预期这种情况在伯克希尔将会持续出现。

我们本身对投资盈余如何认列的看法与一般公认会计原则并不尽相同,尤其是在目前通货膨涨高涨之际更是如此,(但话说回来批评要比修改这套原则要容易多了,有些问题早已是根深蒂固了),我们有些100%持股的转投资公司帐面上所赚的钱,实质上并不足那个数,即使依照会计原则我们可以完全地控制它,(就理论而言,我们对他具有控制权,但实际上我们却必须被迫把所赚到的每一分钱,继续投注在更新资产设备,以维持原有生产力,并赚取微薄的利润),相较之下,我们也有一些仅持有少数股份而其所赚的盈余远超过帐面列示之数,甚至其所保留的资金还能为我们赚取更多的盈余。

因此对伯克希尔而言,对盈余的认定并非取决于持股比例是100%、50%、20%、5% 或是1%,盈余的真正价值在于其将来再投资所能产生的效益,这与是否由我们自己或是专业经理人来决定并不相关,也与我们认列或不认列利益不相关(重要的是剧本而不是演员)。假设我们公司拥有一片山林,即使财务报表无法反映这些树木的成长,也无法掩盖我们拥有这片成长中的山林这项事实。

我必须提醒诸位,这样的论点是突破传统的,我们宁愿将所赚的盈余能够继续交由不受我们控制的人好好发挥,也不希望转由我们自己来浪掷。

(讲到这理,忍不住休息一下顺便来段广告,若被投资公司将其所赚的盈余用于买回自家的股票,我们通常会报以热烈的掌声,理由很简单:若一家好公司其股票价格远低于其实质价值,那么还有什么投资会比前者来的更稳当、更有赚头、更能促进原有股东权益的呢?企业购并的竞争性通常使得购并整家公司的实际价格远高于取得企业的实际价值,另一方面股票市场的拍卖特质,往往可以让我们以相对低廉的价格取得一家公司的部份股权。)

企业长期绩效

如先前所提的,我们以营业利益除以股东权益(股权投资以原始成本计)来评估企业单一年度的绩效,至于长期评量的标准,则须加计所有已实现或未实现的资本利得或损失,而一直以来,后者历年来的平均数都比前者还要好,最主要的原因是前段所提那些无控制权的公司盈余持续累积,反映在其市值增加之上。

当然市值的变化起起伏伏且无法预测,更无法真正量化到底数字是多少,有时一个高价买进的错误,甚至可能把公司往后十几年盈余累积的效果都给抵销掉,但是只要市场回复理性,市价终究会反映公司累积盈余的能力,甚至超过买进后累积的盈余,这等于是在蛋糕上多得到一点糖霜呢。

在现有经营阶层接掌伯克希尔的十六年来,公司每股的帐面净值(其中保险事业的股权投资以市价计)已由原先的19.46美元成长至400.8美元,相当于年复合成长率20.5% (事实上你“本身”作得也不错,过去十年来人体内所含矿物质成份的价值以年复合成长率22%增加),值得庆幸的是,虽然我们也犯了不少错,但还是能达到这样的记录,尽管管理上时常糟到三振,但优异的企业体质仍然可以维持相当不错的平均打击率。

我们旗下的保险事业将会持续地把资金投资在一些虽不具控制权但经营良好且保留大部份盈余的公司之上,按照这个策略,可预期的长期的投资报酬率将持续大于每年帐面盈余的报酬率,而我们对此理念的坚信不移是很容易用数字来说明的,虽然只要我们愿意,把手上的股权投资出清,然后转进免税的长期债券,公司每年帐面盈余马上就能净增加3,000万美金,但我们从来就没想过要那么去作。

好消息真是不断。

股东权益报告

很不幸的,公司财务报表所记载的盈余已不再表示就是股东们实际上所赚的,只有当购买力增加时,才表示投资获得真正的盈余。假设当初你放弃享受十个汉堡以进行投资,期间公司分配的股利足够让你买两个汉堡,而最后你处分投资后可换八个汉堡,那么你会发现事实上不管你拿到是多少钱,你的这项投资实际上并无所得,你可能觉得更有钱,但不表示你可以吃的更饱。

高通货膨涨率等于是对投入的资本额外课了一次税,如此一来可能使得大部份的投资变得有点愚蠢,而近几年来这个基本门槛,即企业投资所须最基本的报酬率以使得整件投资报酬为正的底限可说是日益提高,每个纳“税”人就好象是在一个向下滑的电扶梯上拼命往上跑一样,最后的结果却是愈跑愈往后退。

举例来说,假设一位投资人的年报酬率为20%(这已是一般人很难达到的成绩了)而当年度的通膨为12%,又若其不幸适用 50% 高所得税级距,则我们会发现该位投资人在盈余全数发放的情形下,其实质报酬率可能是负的,因为这20%的股利收入有一半要归公库,剩下的10%全部被通货膨涨吃光,不够还要倒贴,这结局可能比在通胀温和时投资一家获利平庸的公司还不如。

假设若只有外在的所得税负而无隐性的通货膨涨税负,则不论如何,正的投资报酬永远不会变成负的(即使所得税率高达90%也一样),但通货膨涨却不管公司帐面到底赚不赚钱,只要像是最近这几年的通膨,就会使得大部份公司的实质投资报酬由正转为负,即使有些公司不必缴所得税也是一样,举例来说,如果通货膨涨率达到16%,约有六成的美国企业股东其投资报酬率变为负值,即使大家都不必缴资本利得与股利所得税也一样。

当然这两者租税是交相存于在现实社会中的,因为外在的课税系按照名目所得而非实质所得,所以在支付所得税后,股东的实质币质将不增反减。

而以目前的通货膨涨率来看,我们相信对适用中高级距所得税率的投资人而言(除非你是透过退休基金、慈善团体等免税机构来投资),将无法从投资一般美国企业获得任何实质的资本利得,即使他们把分配到的股利一再重复地投资下去也一样,因为其获利早已被隐藏的通货膨涨与台面上的所得税给吸收殆尽。

而如同去年我们所说的一样,对于这个问题我们目前无解(明年我们的回答很可能也是如此),通货膨涨对我们股权投资的报酬没有任何一点帮助。编制指数(Indexing)是一般认为对抗通膨的一种有效方法,但大部份的企业资本却从未这样做,当然帐面每股盈余与股利通常会渐渐增加,若公司把所赚的钱再投资下去,即使是无通膨也是一样,就像是一个勤俭的薪水阶级,只要固定把他所赚薪水中的一半存入银行,就算是从来没有获得加薪,他每年的收入还是会慢慢的增加。

理论上,企业盈余(当然不包括由额外投入的资本所产生的盈余)不必增加任何资金,也能够稳定地随着物价指数持续增加,包含营运资金在内,但只有极少数的公司具有此种能力,而伯克希尔并不在其中。

当然本公司在盈余再投资以求成长、多角化、茁壮的企业政策下,碰巧也有为股东减轻外在所得税负的效果,那就是只要你不将目前所持有的伯克希尔股份转做其它投资,就不会被课征所得税,但是隐藏的通货膨涨税,却是每天你醒来就必须面对的问题。

盈余报告

下表显示伯克希尔依照各个公司持股比例来列示帐面盈余的主要来源,而各个公司资本利得损失并不包含在内,而是汇总于下表“已实现出售证券利得”一栏中,虽然本表列示的方式与一般公认会计原则不尽相同,但最后的损益数字却是一致的: 其中伯克希尔拥有 Blue Chips Stamps 60%的股权,而后者又拥有 Wesco 财务公司 80% 的股权。此外,本期的帐面盈余并不包括联合储贷处份分公司办公室的利得,也因此使得表中“未包括已实现投资利得前盈余”与经会计师签证的财务报表数字有所不同。

Blue Chip 及 Wesco 两家公司因为本身是公开发行公司以规定编有自己的年报,我建议大家仔细阅读,尤其是 有关 Louie Vincenti 和 Charlie Munger 对联合储贷业务所作的改造,若有需要伯克希尔的股东可向 Mr. Robert(地址:加州洛杉矶 5801 South Eastern Avenue)索取蓝筹邮票的年报或向 Mrs. Bette(地址:加州 Pasadena 315 East Colorado Boulevard)索取 Wesco的年报。

就像先前我们所提到的,那些不具控制权的股票投资其未分配的盈余的的重要性已不下于前面表列的帐面盈余,至于那些已分配的部份则透过认列投资利列示在保险公司投资收益项下。

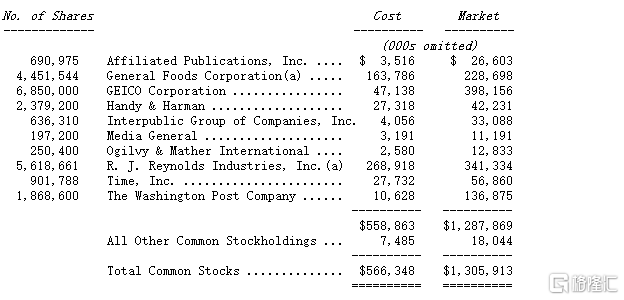

下表列示的是那些我们不具控制权的股权投资的持股:

(a)代表全部股权由波克夏及其子公司所持有

(b)代表由波克夏子公司Blue Chip与Wesco 所持有,依波克夏持股比例换算得来

从本表你会发现本公司背后所创造盈余的动力系来自于各行各业,所以我们只能约略地看个大概,譬如保险子公司约持有 Kaiser Alumnium 3%和Aloca 1.25%的股份,在 1980 年我们光是从这些公司依持股比例可得约1,300 万美金(当然若将这些盈余实际转为资本利得或股利,则大约会被课以 25%的税负),因此单单在制铝这门行业,我们的经济利益就大于其它那些我们可以直接控制且须详尽报告的公司。如果我们的持股不改变,则制铝产业的景气变动,将比那些我们具有实质控制权的产业,对本公司长远的绩效表现更有影响力。

GEICO 保险公司

目前我们不具控制权的股权投资最大的部位就是持有33%股权,约720万股的GEIGO,通常若持有一家公司股权达到这样的比例(超过20%),便必须采用权益法每年依比例认列其投资损益,但由于伯克希尔当初系依照政府部门一特别命令购买该公司股份,其中规定须将此投票权交由一公正第三人管理,所有失去投票权,意味伯克希尔对 GEICO 不具实质控制权。(pinkerton也有类似的状况)

当然认不认列损益对伯克希尔及其股东而言,并不影响其实质的经济利益,这些盈余的实际价值将取决于运用它们的 GEIGO经营阶层能力的高低。

关于这一点,我们再满意不过了,GEIGO可说是投资业界的最佳典范,它具有难以模仿的产业优势,同时加上高超的资金管理技巧。

如你所见到的,我们的持股成本约 4,700 万美元,分别是在 1976 年与1980 年分两次投入,依实际配息情况,我们每年约从 GEIGO 认列 300 万元的利益,但实际上每年可分得的盈余却高达 2,000 万元,换言之,我们光是在该公司未分配的盈余就达伯克希尔帐面盈余的四成左右。

另外我们必须强调的是我们完全赞同GEIGO 经营阶层将剩下属于我们的1,700 万保留起来未予分配的作法,因为在此同时,GEIGO 于近两年内陆续买回自家股票,使得该公司流通在外的股份由 3,400 万股缩减至 2,100 万股,大大增进了原有股东的权益,如此对待股东的方式实在是无话可说。

过去几年我们一再提到买进那些具有转机题材的产业令人大失所望的结果,这些年我们大约接触了数百家这样的公司,最后不管是真正投入与否,我们都持续追踪其后续发展,在比较过预期以及实际的表现后,我们的结论是,除了少数的例外,当一个赫赫有名的经营者遇到一个逐渐没落的夕阳产业时,往往是后者占了上风。

GEIGO 或许是一个例外,自1976 年几乎破产的边缘东山再起,从经营阶层上任的第一天起优异的表现,正是它能获得重生的最大因素。

当然即使身陷于财务与经营危机当中,GEIGO 仍享有其最重要的产业竞争优势也是重要关键。

身处于广大市场中(汽车保险),不同于大部份行销组织僵化的同业,一直以来 GEIGO 将自己定位为低营运成本的公司,所以能够在为客户创造价值的同时,也为自己赚进大把钞票,几十年来都是如此,而即使它在七0年代中期发生危机,也从未减损其在此方面的经济竞争优势。

GEIGO的问题与1964年美国运通所爆发的色拉油丑闻事件类似,两家公司皆为一时之选,一时的打击并未毁掉其原本的经济基础,就像是一个身体健壮的人得到局部可切除的肿瘤,只要遇到一位经验丰富的医生,就能化险为夷。

不论怎么说,我们还是很高兴能够以4,700 万美元的代价买到 GEICO 的持股,因为透过谈判购并方式想要买下一家类似具经济特质与光明前景,且每年可创造 2,000 万盈余的公司,至少得花上 2 亿美金(有些产业的要价可能还更高),虽然 100%的持股更可使所有权人得以掌握公司的生杀大权,同时也会企业总部带来一些乐趣(这点通常比较少人会提到)。

对于保险业规定,我们只能取得绩优企业的部份少数股权(以远低于买下整家企业的价格投资),(这代表我们不能更换经营阶层、无法对资金做重新配置甚至处份公司),我们从来就不会感到任何不妥,在企业经营的世界里,Jack Byrnes 或 GEICO 都算是少数,能够以伙伴的关系与它们共同合作有何不可呢?

保险产业现况

保险产业的情况持续依我们先前所预期般地发展,综合比率(定义请参阅第37 页)从 1979 年的 100.6 升高到 1980 年估计的 103.5,可预期的是1981 到 1982 年这个趋势将继续持续下去,业界的核保损失将向上攀升,想要了解个中原因的人,我建议你读读 Chubb 保险集团(美国丘博保险集团(Chubb)公司1882年创建于美国纽约,是美国4大上市保险公司之一,是全球最大的非寿险保险公司之一。)的年报,其对产险业竞争态势所作的精譬分析,虽然报告不见得令人振奋,但绝对中肯。

而不幸的是,一个尚未浮现但却非常棘手的问题使得保险业的阵痛将持续,它不但使得保险公司因核保损失创下历史新高而面临经营的困境,更有可能让业者苦心经营的努力事倍功半。

事情的起因在于债券价格下跌,而会计原则又允许保险业以摊销成本而非市价列示其帐面价值,结果导致许多业者以摊销成本记录的长期债券投资金额达到其净值的二、三倍之多,换言之,只要债券价格下跌超过三分之一,便很有可能把公司的净值全部吃光,这其中甚至包括好几家知名的大公司在内,当然债券价格也有可能会回升,使得其部份,甚至全部的净值得以回复,但也没有人敢保证债券价格不会继续下跌。(我们深信对股票或债券价格所作的短期预测根本是没有用的,预测这件事或许能够让你更了解预测者本身,但对于了解未来却是一点帮助也没有….)。

有点吊诡的是,若持有的股票投资组合价格下跌会影响到保险业者的生存,但若换作是债券价格下跌却是一点事都没有,保险业者所持的理由是不管现在的市价是多少,反正只要到期日前不卖出,便能按照票面赎回,所以短期间价格的波动并无太大影响,就算是二十年、三十年或甚至是四十年后到期,只要我不卖,等时间一到,就能够比票面金额收回,反倒是若我现在就出售这些债券,那么就算是再买进同类型价值更高的债券,我反而要立即认列相关损失,使得帐面净值因而大幅缩水。

但真正的情况却是,业者很可能为避免认列损失而一直不敢出售债券,其结果反而错失其它更好的投资机会。

更严重的是,保险公司资金主要是来自于保户所缴的保费,由于产险的投保期间较短,一但保户规模缩减,资金流动不足时,将被迫出售部份债券使得损失浮上台面,保险公司的净值立即大幅缩水。

因此保险公司在面临债券价格下跌,净值大幅缩水(目前确有许多业者是如此),同时市场费率又低到不合理时,通常有两种选择,一种是告诉核保部门,必须坚守费率底限,保费绝对不可以低于预估损失成本加上营业费用。

这种选择的结果相当明确: (a)由于大部份的业务都是每年更新且对价格都相当敏感,所以很多保单在到期后都会流到竞争对手那边(b)随着保费收入大幅缩水,相对应的负债科目也会慢慢减少(未到期保费及应付理赔款)(c)资产(债券)必须跟着出售,以因应负债的减少(d)原先台面下的未实现损失,将被迫认列在保险业者的财务报表之上(当然要看出售的多寡)。

此种令人沮丧的动作,对于净值影响程度不一,有些公司在(c)阶段的反应是出售成本与市价相当的股票,或是新进投资损失较小的债券,出售好的投资,留下烂的部份的这种驼鸟心态,短期间或许较不觉得痛,但对于公司与产业长远的发展皆会产生重大的伤害。

第二种选择比较简单,那就是不管保费水准有多低,将来要赔多少钱,都照单全收以维持现有保费收入水准,然后暗地里祈祷不要发生什么重大意外,或是期待债券价格早日回升,对于这样的做法,外界一直有相当大的批评。

当然各位都晓得我们应该采取那一种做法,而且产业的趋势也很明确,那就是只要大部份的保险公司都被迫采取第二种做法,那么保险市场就不会有好转的一天,因为如果大部份的业者,不论费率是否合理,都以微持保费收入水准为第一优先,那么市场价格就一定不会好转,除了本身发生财务问题之外,我们最不愿意见到的就是市场上大部份的同业都因为财务问题而纷纷采取流血式的杀价竞争。

我们之前也曾提到,任何一家保险公司因为种种理由,诸如顾及公众反应、企业自尊心或是怕伤害到净值等原因,而不愿认赔出售债券者,终将发现自己被债券长期套牢而无法进行其它投资,而我们之前也提到,问题还不止于此,除了投资的选择被迫牺牲,甚至于连是否接受保单的选择也都荡然无存。

至于我们本身采取的立场就相当令人安心,我们相信自己的净值相对于保费收入水准,依所有业者债券采摊销成本制,是所有大型产险业者中最强的,甚至当债券价值以市价计时,我们的竞争优势更加明显,(当然在吹嘘自夸的同时,我们还是必须提醒自己资产与负债部位的到期日仍不相称,而且本人也因为无法剑及履及的执行,而使得我们在债券方面的投资损失了不少钱)。

伯克希尔充足的资金与弹性的投资操作,将使得我们在面对市场不当定价的恶性竞争环境时,还能游刃有余,但是产业的问题就是我们的问题,我们坚强的财务实力,依旧无法使我们免于产业的杀价竞争,我们只不过是多了些持久力以及可供选择的空间。

保险业营运

今年由 Phil Liesche 所领导的国家产险公司在核保部门 Roland 以及理赔部门 Bill Lyons 的协助下,不断地超越自我,虽然保费收入持平,但核保的利润率却创同业新高,虽然我们预期明年保费收入将减少,但身为总部的我们不会有任何的抱怨而他们的薪资考绩也不会受影响,对于公司创办人所定下的核保准则我们信奉不渝,而且相当清楚一旦失去就永难再回复。

John Seward 领导的家庭与汽车险公司则小有进展,我们将较不具竞争力的小额一般责任险转为金额较大的汽车保险,同时随着核保绩效的改进,营运规模,不论是在地区或是产品线,也在缓步提升中。

再保业务部份由于进入障碍较小,还是持续受到供过于求的局面,加上初级保险业者面临的问题,事前可先收取钜额保费,但灾害真正发生与理赔时程却拉得很长,这种感觉有点像青少年第一次拥有自己的信用卡一样。

致命的吸引力使得大笔的资金拥入这个行业,目前的高利率环境更加深这样的现象,导致的结果是若某一年未发生大灾难,则往后几年的核保绩效便会变得很差,相反的,若有大灾难发生,则更大的灾难将会降临在保险公司身上,因为有些同业可能无法履行与客户当初签订的合约,而我们在这一行的表现一向是一流的,在加计投资收益后,仍能微持合理的获利,我们将继续留在再保市场,但在可预见的未来,保费收入将很难有大幅的成长。

在 Homestate 家计保险业务方面,我们持续面临重大的问题,除了 Kansas 的 Floyd Taylor 外,其余的核保表现均在同业水准之下,其中 Iowa 保险,自 1973年成立以来,每年皆发生钜额损失,直到去年我们决定结束该州的业务,并将之并入Cornhusker产险,家计保险概念其实也很大的潜力,但还需要很多努力才有办法实现它。

我们的劳工退休金业务在去年痛失英才,37 岁的Frank 不幸去世,他天生就是个保险专家,积极进取,努力上进,在短短时间内便改正在国家产业退休金业务部门的缺失,当初介绍 Frank 加入的 Dan 立即接手其原有工作,并伯克希尔以另一家子公司 Redwood 火险为主体,承接业务。

至于由 Milt 所领导的 Cypress 保险公司一直是我们在这项业务的主力,且表现一直相当优异,与 Phil Liesche 一样,广为同业所仰慕与模仿,但其优秀的表现却是同业无法比拟的。

总之保险业务量在 1981 年将大幅下滑,整体核保表现也不会太好,虽然我们预期自己的绩效应该会比同业好许多,但其它同业也都这样认为,最后肯定有人会大失所望。

纺织业及零售业营运

去年我们缩减在纺织业的营运规模,虽然不愿意但却不得不关闭 Waumbec 工厂,除了少数设备转移至 New Bedford 外,其余设备连同厂房都将处份掉,我本人由于无法早日面对事实而犯了重大的错误。

而在 New Bedford 我们也淘汰了将近三分之一的织布机,保留适合少量多样型的机台,而即使一切顺利(这种情况很少),这些生产线仍不具投资效益,就产业循环而言,损失将无可避免。

剩下的纺织事业,规模还不算小,将划分为制造与销售两部门,各自独立运作,两者才不致于绑在一起,由于新购进中古 130 吋针式织布机,将使得我们目前最具获利能力产品线的产能增加一倍,情势告诉我们纺织业又将面临艰困的一年,所幸我们在这一行所投入的资本已大幅减少。

Ben 在联合零售商店的表现持续令我们惊艳,在零售业普遍惨淡的一年,该公司盈余表现仍佳,且大部份皆为现金收入,而明年联合零售将迈入第五十个年头,而连同前任者 Simon(1931-1966),两人合计经营这家公司整整有五十年了。

伊利诺国家银行及 Rockford 信托处分案

1980 年底,我们终于完成了以伯克希尔约当的股份交换41,086股Rockford Bancorp(其持有 97.7% 伊利诺国家银行股份)的动作。交换的方式准许伯克希尔股东维持各自在该银行的权益(除了我本人仅能维持原来的 80%),如此他们将可确保在该银行的权益与传统的分割方式一样受到保障,总计有 24 位股东(目前股东总人数为 1,300 人)选择了这种对等方式。

另外股东们也可要求增加其在该银行的权益(相对地,其在伯克希尔的权益将减少),所有提出此项要求的股东皆如愿拿到股票,因为这 39 位股东需求的股份数量刚好略低于其它 1,200 多位选择全数保留伯克希尔股份所释出的银行股份,剩下的中间差额则由本人承受(约占Bancorp 3%的股份),在加计先前基本 80%的分配额度后,最后的结果,本人在银行的权益稍微减少,而在伯克希尔的权益则略微增加。

银行的经营团队对于这样的结果感到满意,Bancorp 将成为一个只有 65 位股东,组织单纯且不复杂的控股公司。

财务

8 月份,我们发行了12.75%,25 年期(2005 年到期),金额6,000 万美元的公司债,依合约规定我们将于1991年开始提存备偿基金。这项融资案的主要承销商 Donaldson 自始至终皆提供我们一流的服务。

不像大部份的公司,伯克希尔并不会为了一些特定的短期资金需求而去融资,我们借钱反而是因为当我们觉得在一定期间内(约略短于融资年限)将有许多好的投资机会出现,最佳的投资机会大多是出现在市场银根最紧的时候,那时候你一定希望拥有庞大的火力。

对于购并的对象,我们偏爱那些会“产生现金”而非“消化现金”的公司。由于高通货膨涨的影响,越来越多的公司发现它们必须将所赚得的每一块钱再投入才能维持其原有的营运规模,就算这些公司帐面数字再好看,除非看到白花花的现金,我们对之仍保持高度警戒。

符合我们标准的公司并不容易发现,(每年我们研就上百件的购并案,其中仅有少数能引起我们的兴趣),所以要让我们规模合理稳定扩充的想法并不容易落实,但我们仍将持续多方尝试以保持伯克希尔的成长。

无论如何,我们皆希望能够保持适当的流动性,负债比例与结构适当并保留充裕的资本实力,虽然这种保守的态度将使得我们的投资报酬率因此打了点折扣,但这也是惟一能让我们感到安心的一种方式。

* * * * * * * * * * * ** * * * * * * * * * * *

Gene Abegg 我们长期投资的Rockford 银行创办人,于七月二日逝世,享年八十二岁,身为一位挚友、银行家与杰出公民,他是无可超越的。

当你向某个人买下一家公司时,你对这个人有了更多的了解,之后你又请他以伙计而非老板的身份继续经营这家公司。在买卖开始前,他对这家公司了若指掌,而你却一无所知,卖方有太多机会可以欺骗买方,而当交易完成后,微妙(但又不那么微妙)的态度开始改变而模糊的认知也会发酵,就像是求婚的过程一般,失望总是难免的。

而当我们第一次碰面,Gene 百分之百坦诚,就像是其为人一般,谈判的开始,他把公司所有负面的因素摊开在桌上,另一方面,在交易完成数年后,他还会定期地告知你当初交易时未讨论到的地方。

而就算是当他把银行卖给我们时已高龄 71 岁,Gene 仍然兴勤工作更甚于以往,虽然极少发生问题,但一有问题便立刻报告毫不迟疑,你还能对这样的人多要求些什么呢?(早在1933年该银行所持有的现金便足以立即清偿所有存款),他永远记得他是在处理别人的钱财,虽然这种正直不阿的态度将永远安息,但他杰出的管理能力将使银行在全美获利能力的表现上继续名列前茅。

Gene 负责伊利诺国家银行的营运将近 50 年,约当美国历史的四分之一,当初是一位工业巨子 George Mead 从芝加哥把他找来 Rockford 开设银行,Mead 先生负责出钱,Gene 则负责出力,他的领导才能立即在地区各种社交活动中展现出来。

许多 Rockford 的居民告诉我这些年来 Gene 给予他们很多帮助,有时是金钱上的,但更多时候包含的是智能、同情与友谊,而我本身也从他身上获得许多,因为个别年纪与工作上的关系,我们益师益友,不论如何,这种关系相当特殊,我永远怀念他。

沃伦·巴菲特

董事会主席

1981年2月27日

1981年巴菲特致股东的信

致伯克希尔·哈撒韦公司的全体股东:

1981年的营业利益约为四千万美元,较1980年的四千二百万减少,期初股东权益报酬率(持有股权投资以原始成本计)亦从去年的17.8%滑落至15.2%。我们的新计划是让所有股东皆能指定各自所要捐赠的机关单位,(详如后述),今年度盈余减少90万美元,往后将视我们公司所得税负状况决定金额。

无控制权之盈余(Non-controlled Ownership Earnings)

去年我们曾详细的讨论无控制权盈余的观念,亦即那些我们无法控制或影响其盈余分配的一些被投资公司(我们很乐意与新股东或潜在股东讨论这项话题),而这部份的盈余完全未显现在波克夏的帐面之上,然而我们深信未分配且未记录的盈余仍将与那些我们控制的公司所赚的盈余一样转化成波克夏的价值,虽然它们是以波克夏不规则的已实现或未实现利得的方式呈现,但就长期而言,市场价格终将会与企业价值同步发展。整体而言,我们在无控制权公司的经济竞争力反而比具控制权公司的公司来得佳,可能的原因是在股票市场上我们可以合理的价格买到部份优秀企业的股权,而若要透过购并谈判的方式买下整家公司,其平均价格可能远高于市价。

我们的历史显示,我们对于拥有整家公司或仅持有部份股权,并无特殊偏好,而事实上我们持续投资大笔资金于其上(我们尽量避免小额投资,因为若一件事一点也不值得去作,那就算是把它作得再好也没有用),而经营保险公司与礼券事业也必须保持流动性。我们购并的决策着重于把实质的经济利益而非管理版图或会计数字极大化,(长期而言,若管理当局过度注重会计数字而乎略经济实质的话,通常最后两者都顾不好),不管对帐面盈余有何影响,我们宁愿以X 价格买下一家好公司10% 股权,而非以2X 价格买下那家好公司100%股权,但大部份的公司经营阶层偏好后者,而且对此行为总是找得到借口。对于这种行为,我们归纳出三种动机(通常是心照不宣)

(1)领导阶层很少有缺少动物天性的,且时时散发出过动与战斗的意念。相对地在波克夏,即使是购并成功在望,你们的管理当局心跳也不会加快一下。

(2)大部份的公司或企业与其经营阶层,多以「规模」而非「获利」,作为衡量自己或别人的标准(问问那些名列Fortune 500 大企业的负责人,他们可能从来都不知道他们的公司若以获利能力来排的话,会落在第几位)

(3)大部份的经营阶层很明显的过度沉浸于小时候所听到的,一个变成蟾蜍的王子因美丽的公主深深一吻而被救的童话故事,而认为只要被他们优异的管理能力一吻,被购并的公司便能脱胎换骨。

如此的乐观是必要的,否则公司的股东怎么会甘心以二倍的价钱买下那家好公司,而非以一倍的价格自己从市场上买进。换言之,投资人永远可以以蟾蜍的价格买到蟾蜍,而若投资人愿意用双倍的代价资助公主去亲吻蟾蜍的话,最好保佑奇迹会发生,许多公主依然坚信她们的吻有使蟾蜍变成王子的魔力,即使在她的后院早已养满了一大堆的蟾蜍。尽管如此,平心而论仍然有两种情况的购并是会成功的:

(1)第一类是你买到的(不管是有意或无意的)是那种特别能够适应通货膨胀的公司,通常它们又具备了两种特征,一是很容易去调涨价格(即使是当产品需求平缓而产能未充份利用也一样)且不怕会失去市场占有率或销货量;一种是只要增加额外少量的资本支出,便可以使营业额大幅增加(虽然增加的原因大部份是因为通货膨胀而非实际增加产出的缘故),近十几年来,只要符合以上两种条件,虽然这种情况不多,即使是能力普通的经理人也能使这项购并案圆满成功。

(2)第二类是那些经营奇才,他们具有洞悉少数裹着蟾蜍外衣的王子,并且有能力让它们脱去伪装,我们尤其要向Capital City 的Tom Murphy致敬,他是那种能将购并目标锁定在第一类的公司,而本身具有的管理长才又使他成为第二类的佼佼者。直接或间接的经验使我们体认,要达到像他们那样成就的困难性(当然也因为如此,近几年来真正成功的个案并不多,且会发现到头来利用公司资金买回自家股份是最实在的方法),而很不幸的,你们的董事长并不属于第二类的人,且尽管已充份体认到须将重点摆在第一类的公司,但真正命中的机率却是少之又少,我们讲得比较得好听(我们忘了诺亚的叮咛: 能预测什么时候下大雨没有用,必须要能建造方舟才算。我们曾用划算的价钱买下不少蟾蜍,过去的报告多已提及,很明显的我们的吻表现平平,我们有遇到几个王子级的公司,但是早在我们买下时他们就已是王子了,而至少我们的吻没让他们变回蟾蜍,而最后我们偶尔也曾成功地以蟾蜍般的价格买到部份王子级公司的部份股权。

我们会持续地以合理的价钱买下整个公司,即使那家公司未来的发展与过去一般;我们也愿意以不错的价钱买下第一类的公司,若我们可以合理的相信他们就是;但我们通常不会去买那些我们必须替其作许多改变的公司,因为我们发现我们所作的改变不见得是好的。今年我们曾经几乎谈成一笔大买卖,那家公司与其经营阶层都是我们所喜爱的,但就是价钱谈不陇,若坚持买下的结果,股东的利益不见得会比买之前更好。整个波克夏帝国版图可能会变大,但人民素质反而会变差。尽管1981年我们并没有成功的个案,但我们预计未来仍能买到100% 符合我们标准的公司,此外我们有期望能有像后面报告所述Pinkerton这样投资大量无投票权的股权的例子,在身为次要的大股东的我们可获得可观的经济利益的同时,亦能帮助公司原有的经营阶层实现其长期的目标。我们也发现很容易从市场买到一些由有能力且正直的人经营的公司的部份股权,而事实上我们也从未打算自己去经营这些公司,但我们的确想要从这些公司上获利。而我们也预期这些公司的未分配盈余将会百分之百回报给波克夏及其股东,若最后没有,可能是出了以下几种差错:

(1)我们所指派的经营阶层有问题(2)公司的前景有问题(3)我们付的价格有问题,而事实上,我们不论在买进具控制权或不具控制权的股权时,皆曾犯了许多错误,其中以第二类误判的情况最常见,当然要翻开我们投资的历史才能找到类似的案例(可能至少要回溯至少二、三个月以上吧…),例如去年你们的董事长发表便看好铝业发展的前景,只是到后来陆续经过些微的调整,最后的结论却是一百八十度的转弯。然而基于个人与客观的原因,通常我们改正在对不具控制权的股权投资的错误要比对具控制权的来得容易许多,这时候缺少控制权,反而成为一种优点。而就像去年我曾提到的,我们在不具控制权的股权投资已经大到其依投资比例应分得之未分配盈余甚至超越公司整体的帐面盈余,且我们预期这种情况将会持续下去,1982年光是其中四家(GEICO、General Foods、R.J.Reynolds 及华盛顿邮报)加起来就超过三千五百万美元,由于会计原则使得我们在计算帐面股东权益报酬与单一年度获利表现时,无法将这些未分配盈余记入。

在衡量一家公司长期的经济表现时,我们保险子公司所持有的股票会以市价(扣除假设真的实现须付的所得税),而若我们前面所作的推论正确的话,那些不具控制权的股权其未分配盈余,虽然不规则但最后终究会反映在我们公司帐上,至少到目前为止确是如此。当然若严格一点的话,还必须把债券投资及非保险子公司所持的股票以市价计算才更准确,然而GAAP(一般公认会计原则)并未如此规定,而且这样做对我们来说其实影响不大,而当其影响大到一定程度时,我一定会向各位报告。在GAAP的基础下,公司的帐面价值,自现今经营阶层接手的十七年以来,已从19.46美元增加到如今的526.02美元,约以年复合成长率21.1%增加,只是这个比率在未来将会逐年下滑,但我们期望它至少会高于一般美国大企业的平均水准。在1981年净值增加的约一亿二千多万美元中,约有一半要归功于GEICO一家公司,总得来说,今年我们投资股票市值的增加要比其背后实际代表的经济价值增加数要大得多,而要注意股票市值却不会永远朝好的方向走。

去年我们曾解释通货膨胀是如何使我们的帐面表现比经济实质要好看的多,我们对Fed(联邦储备理事会)主席 Volcker先生所作的努力使得现在所有的物价指数能温和的成长表示感谢,尽管如此,我们仍对未来的通胀趋势感到悲观,就像是童真一样,稳定的物价只能维持现状,却没有办法使其恢复原状。尽管通胀对投资来讲实在是太重要了,但我不会再折磨你们而把我们的观点在复述一遍,通胀本身对大家的折磨已足够了(若谁有被虐狂可向我索取复本),但由于通胀间断不止的使货币贬值,公司可能尽力的使你的皮夹满满,更胜于填饱你的肚子。

另外一项因素可能会对公司报酬率的热情再浇上一盆冷水,人们为什么要投资公司股权而非固定收益债券的理由,系在于公司经营阶层可运用这笔资金来创造比固定利息收入更高的盈余,故人们会愿意承担万一发生损失的风险,所以额外的风险贴水是理所当然的。但事实真是如此吗?? 过去数十年来,一家公司的股东权益报酬率只要超过10%,便能被归类为一家优良企业,所以当我们把一块钱投入到这家公司,其将来能产生的经济效益将会大于一块钱,(考量到当时长期债券利率约为5%,而免税公债则约3%),即使加计税负的话,实际到投资人手中仍能有6%-8%。股票市场认同这种道理,在过去的一段时间,一家股东权益报酬率达到11%的公司,其市价可以涨到约净值的一点五倍,而这些公司所产生的附加价值相当可观,然而那一切已成过去,但过去所得到的经验法则却很难拋弃,「当投资大众与经营阶层一脚踏进未来,他们的脑子与神经系统却还深陷于过去。」投资大众惯于利用历史的本益比而经营阶层则习惯用传统企业评价标准,但却不去深思其前提是否早已改变,若改变是缓慢的,那么持续的再思考便变得必要,若变化很大,则习于昨日的假设可能会付出极大的代价,而经济步调的变动是会令人窒息的。

去年长期债券利率超过16%,而免税公债则约为14%,而这些收入直接落入投资人的口袋,在此同时,美国企业的股东权益报酬率约为14%,而且尚未考量落入投资人口袋前所须支付的税负(视被投资公司的股利政策与投资人适用的所得税率而定)因此以1981年的标准而言,投资一家美国公司一块钱所产生的经济价值还低于一块钱,(当然若投资人是免税的慈善机构,则情况可能会好一点),假设投资人系适用于50%税率,而公司把所有盈余皆发放出来,则股东的投资报酬率约略等于投资7%的免税债券,而这种情况若一直持续下去,等于是套牢于一长期7%的免税债券一样,而它真正的价值可能连其原始投资额的一半还不到。但如果把所有盈余都保留起来,而报酬率维持不变,则盈余每年会以14%的速度增加,又假设本益比不动,则公司的股价每年也会以14%的比例增加,但增加的部份不算是已落入股东的口袋,因为收回去的话需要付最高约20%的资本利得税,所以不管怎么说,还是比最基本的免税公债14%低。除非基本报酬率降低,即使公司盈余每年以14% 成长,却从未能收到半毛钱股利,对投资人而言,等于是一无所获,这对股东与经营阶层都是不怎么愉快的经验,而更是后者希望掩饰过去的,但不论如何,事实就是事实。大部份的美国公司把大部份的盈余分配出去,所以算是介于两个极端的例子之间,而大部份的美国公司的税后投资报酬率可能比投资免税债券还差,当然也有少数例外,但如今总的来说,美国公司的资本对投资人来说无任何附加的价值。但要强调的是,我并不是说所有的美国公司表现的比以往差,事实上,反而是比以前还好一点,只是最低门槛比以前提高了许多,主要的原因(但非惟一)是过去的通膨经验与对未来通膨的预期,而遗憾的是产业的前景很难提高本身的表现,而只能转而寄望门槛能够降低一点。而如果对于通膨的形成原因能有效抑制,门槛自然会降低,而美国企业的经济价值也能大幅改善,由不良的企业转为优良的企业。

当然有人会说若这家公司报酬率相对较高,那么把盈余留在公司继续投资下去有道理,但若这家公司报酬率差,为何不把赚的盈余分配给股东,让股东自己去寻找其它报酬率较高投资机会呢??(古经文亦赞同:有个三个仆人的寓言,老天爷让其中二个会赚钱的仆人,保留他们所赚的钱并鼓励他们扩大营业,而另外一个懒惰不会赚钱的仆人,则被严厉得逞罚并叫他把钱交给前面二个仆人管理/马修第25章。但通膨就像叫我们透过窥镜看爱丽丝梦游仙境一样,当通膨恃虐时,不良的企业被迫保留它所有的每一分钱,才能辛苦地维持它过去拥有的生产能力,实在是情非得已。通膨就像是寄生在企业体内巨大的条虫,不管被它寄生的主人身体状况如何,还是拼命的从他身上吸取养份,所以不管公司的获利到底有多少(就算没有也一样),帐上总是会有越来越多的应收帐款、存货与固定资产以维持以往的生意规模,主人的身体越差,就表示有越多比例的养份被寄生虫吸走。以目前的情况来讲,一家公司若只赚到8% 或10% 的话,根本不够拿来用于扩张、还债或发放实在的股利,通胀这条寄生虫早就把盘子清光光了,(而事实上,通常利用许多方法将无法发放股利的窘境掩饰住,例如常常提出盈余转投资计划,强迫股东再投资,或是发行新股,拿张三的钱发放给李四,要小心这种必须要另外找到金主才能发放的股利)。反观波克夏通常会因积极而非被动的理由而保流盈余再投资,当然我们也不能免除前述通膨的威胁,我们历史累计的报酬率21%扣除潜在的资本利得税后,持续地跨过那最低的门槛,但只能算是低空掠过,而只要在出一些差错,便可能使我们面临无法跨过门槛的窘境。

下表显示波克夏依照各个公司持股比例来列示帐面盈余的主要来源,而各个公司资本利得损失并不包含在内而是汇总于下表最后「已实现出售证券利得」一栏,虽然本表列示的方式与一般公认会计原则不尽相同但最后的损益数字却是一致的: 其中波克夏拥有Blue Chips Stamps 60%的股权,而后者又拥有Wesco 财务公司 80% 的股权。

*1、包含购并企业商誉的摊销(如喜斯糖果、Mutual、布法罗晚报等)

*2、伊利诺伊国家银行已于1980.12.31从伯克希尔脱离出去

Blue Chip 及Wesco 两家公司因为本身是公开发行公司以规定编有自己的年报,我建议大家仔细阅读。

就像先前我们所提到的,不具控制权的股权投资其已分配的盈余已列示于保险事业的投资收益之中,但未分配盈余占本公司的重要性已不下于前面表列的帐面盈余,下表列示的是那些我们不具控制权的股权投资的持股:

(a)代表全部股权由波克夏及其子公司所持有

(b)代表由波克夏子公司Blue Chip与Wesco 所持有,依波克夏持股比例换算得来

由于我们具控制权与不具控制权的企业经营遍布各行各业,所以恕我无法在此赘述,但无论如何,集团的重点一定是摆在产险/意外险之上,所以有必要对其产业未来发展加以说明。

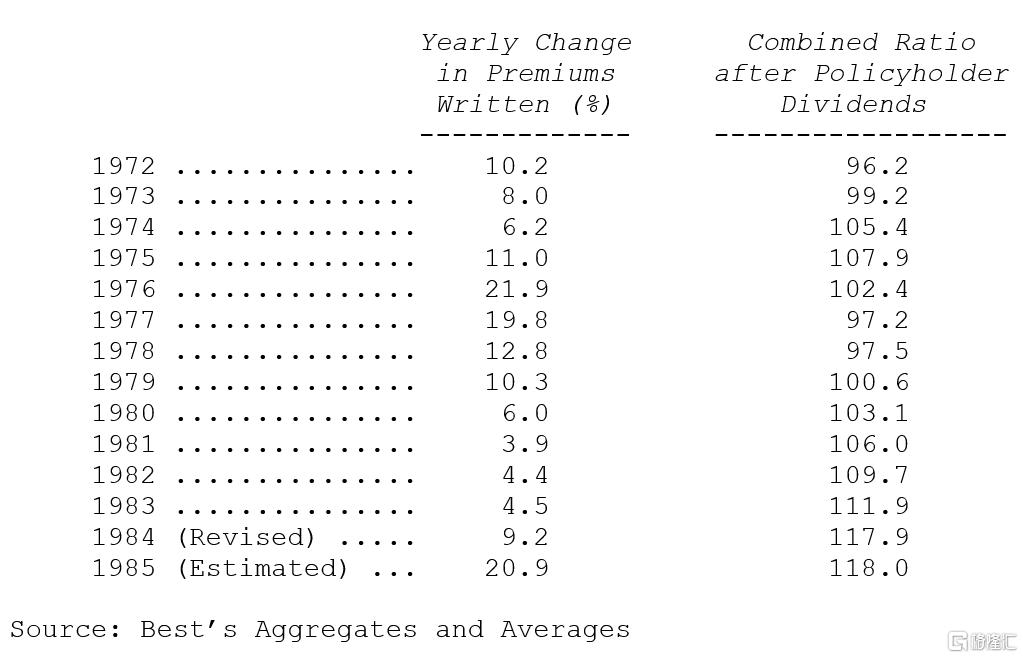

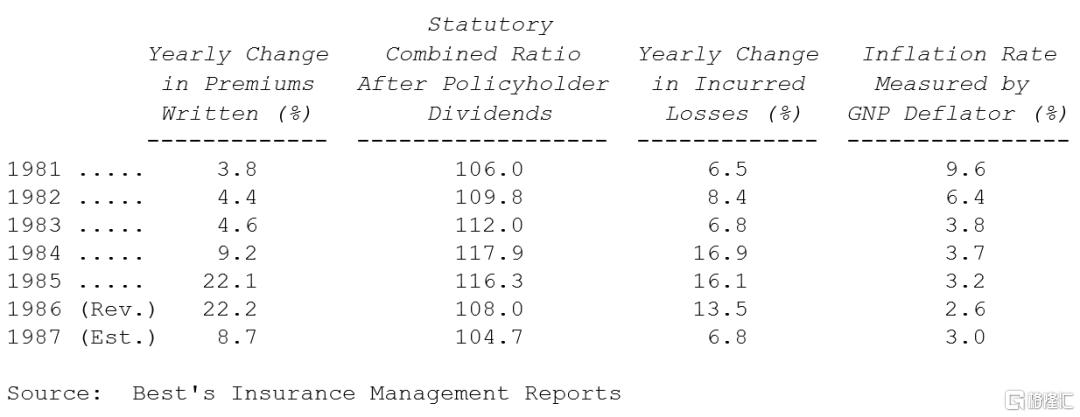

「预测」如同Sam Goldwyn 所说的是相当危险的,尤其是那些有关对未来的预测,(波克夏的股东在过去几年的年报中读到你们的董事长对纺织业未来的分析后,可能也会深有同感),但若预测1982年的保险业承销会很惨,那就不会有什么好怕的了,因为结果已经由目前同业的杀价行为加上保险契约的先天性质获得了印证。当许多汽车保险保单以六个月为期来定价并发售,而许多产物保险以三年为期,而意外保险同业一般流通的期间则略低于十二个月,当然价格在保险有效的期间内是固定的,因此今年销售的合约(业内的说法,称之为保费收入)大概会决定明年保费收入的一半,而另外一半则由明年签下的保险契约来决定,因此获利的情况自然而然会递延,也就是说若你在定价上犯了错误,那你所受的痛苦可能会持续一阵子。注意下表所列为每年保费收入成长率与其对当年与隔年度获利的影响,而结果正如同你所预期的一样,当保费收入以二位数成长,则当年与隔年的获利数字就会很好看,但若保费收入仅能以个位数成长,则表示承销结果就会变得很差。

下表反映一般同业所面临的情势,Combined Ratio 表示所有营运成本加上理赔损失占保费收入的比率,百分之一百以下表示有承保利益,反之则表示有损失:

诚如Pogo 所说:「未来与决不会与过去相同」。现在的订价习惯已注定日后悲惨的结果,尤其若因近几年无重大灾难所和得的喘息机会结束时。保险承保的情况会因大家运气好(而非运气坏)而变差,近几年来飓风大多仅停留在海上,同时摩托车骑士较少在路上跑,但他们不会永远都那么守规矩。

当然货币与社会(法院与陪审团对保险投保范围认定超越合约与判例的扩张)的双重通货膨胀是无法抵档的,财产的修补与人身的医疗等这些被视为保险公司的当然责任,所引发的成本将会无止尽的扩张。若没遇上什么倒霉事(如大灾难或驾驶行为增加等)同业保费收入平均至少要增加十个百分点才能使1982年的承销比率不会再恶化(大部份同业估计承担损失每年以十个百分点成长,当然大家都期望自己公司成长较少)。

去年年报我们曾经提到许多保险公司因投资不当使得其公司财务变得不健全,迫使他们放弃原有承保原则,不惜以低价承接保单以维持既有流动性。很明显的帐上持有不合理高估的债券的同业,为了现金周转而以明显不合理的低价大量卖出保单,他们害怕保单收入的减少更甚于承保所可能增加的损失。然而不幸的是所有的同业皆因此受波及,因为你的价格不可能与竞争同业差得太远,这种压力未曾稍减,并迫使愈来愈多的同业跟进,盲目追求量的成长而非质的增加,害怕失去的市场占有率永远无法回复。即使大家一致认同费率极不合理,我们认为没有一家保险业者,能够承受现金极度流出的情况下不接任何保单,而只要这种心态存在,则保单价格将持续面临调降压力。对于专家一再认定保险产业的循环具规则性且长期而言承销损益接近两平,我们则抱持不同的看法,我们相信承保面临巨额损失(虽然程度不一)将成为保险业界的常态,未来十年内最好的表现在以往仅能算得上是普通而已。虽然面临持续恶化的未来,波克夏的保险事业并无任何良方,但我们经营阶层却已尽力力争上游,虽然承保数量减少了,但承保损益相较于同业仍显优越。展望未来,波克夏将维持低保单的现状,我们的财务实力使我们能保持最大的弹性,这在同业间并不多见。而将来总有一天,当同业保单接到怕之时,波克夏财务实力将成为营运发展最有利的后盾。其中GEICO我们不具控制权的主要股权投资更是个中翘楚,它堪称企业理念的最佳实践典范。

我们让使得所有股东皆能指定其个别捐赠单位的新计划受到广大回响,在932,206张有效股份中(即在本公司股份系由本人登记者),有95.6%回复,而在即使不包含本人股份的情况下,也有超过90%的成绩。此外有3%的股东主动写信来支持本计划,而股东参与的热烈与提供的意见,也是我们前所未见,这种自动自发的态度说明了本计划成功与否,也可看出波克夏股东的天性。很明显的,他们不但希望能拥有且能自由掌控其所欲捐赠金钱的去向,教授父权式的管理学院可能会惊讶的发现,没有一位股东表示希望由波克夏的经营阶层来帮他们作决定或是依董监事捐赠比例行事(这是目前一般美国大企业普遍的作法)除了由波克夏及其子公司经营阶层决定的捐献外,总计1,783,655美元的股东指定捐赠款共分配给675个慈善机关团体。往后几年波克夏将会因这项捐款计划获得些许的税负抵减,而每年十月十日以前,我们将会通知股东每股可捐赠的金额,你有三个礼拜的时间可以作决定,为免丧失资格,股份须确实由你本人名义登记,对于去年这项计划我们惟一感到遗憾的是,有些股东虽然不是因为本身的错误,而无法参加,由于税务单位的解释令于十月初才下来,并规定股份若由代理人或经纪人名义登记者不适用,由于时间紧迫,再加上联络前述股东仍须透过其代理人,使得部份股东没能参加,在此我们强烈呼吁那些股票经纪人尽速通知其客户,以免股东的权利被剥夺,其中有家证券经纪商代表六十位股东(约占4%强股权)很明显地在接到邮件三个礼拜后,才将之转到客户的手上。讽刺的是,该公司并非所有部门皆如此懒散,转寄邮件的帐单在六天内就送到波克夏公司。

我们之所以告诉大家这件事有两个理由(1)若你希望参加这项股东指定捐赠计划的话,请务必将你的股份在九月底以前改登记在自己的名下(2)就算你不想参加,最好还是至少将一股登记在自己的名下,如此才能确保你与其它股东一样在第一时间知道有关公司的重大消息。

最后包含这项股东指定捐赠计划在内的许多很好的idea,都是由波克夏公司的副董事长兼Blue Chip的董事长Charlie Minger所构思,不管职称为何,Charlie 跟我皆以执行合伙人的心态管理所有事业,而各位股东就像是我们一般的合伙人一样。

沃伦·巴菲特

董事会主席

1982年2月26日

1982年巴菲特致股东的信

致伯克希尔·哈撒韦公司的全体股东:

今年的营业利益约为三千一百万美元,期初股东权益报酬率(持有股权投资以原始成本计)仅约9.8%,较去年1979年的15.2%下滑,亦远低于1978年近年度的新高19.4%,主要的原因包括:

(1)保险承销成绩大幅恶化。

(2)股权资本大幅扩张的同时,由我们直接控制的事业并未同步成长。

(3)我们持续增加对不具控制权股权投资的投入,但我们依比例可分得的盈余照会计原则却不能认列在帐面上。

几年前我曾经说过营业利益占股权资本的比率(再加上一些调整)是衡量企业单一年度经营绩效的最佳方法,虽然我们仍坚信这套标准仍适用于绝大部份的企业,但是我必须说明这套标准对伯克夏的适用性却已大不如前,或许你会怀疑这样的说法,认为当数字好看时很少有人会将标准舍弃,但是将结果变得很糟糕时,经理人通常倾向将衡量标准而非自己给换掉。当成绩恶化时,自然就会有另一套标准跑出来解释原因,就像是射箭手先将箭射在空白的标靶上,然后再小心的将红心画在箭的周围一样,但基于前述原因(3)的重要性日益增加(详如后述),我们确信移动红心的举动是具有正当理由的。

后附财务报表所反映的帐面盈余一般已将我们持股超过20%的股权投资依持股比例认列其损益,然而低于20%的股权投资却只能认列实际有收到的现金股利,至于未发放的盈余则完全不列入计算。(当然也有少数例外,譬如我们持有35%的GEICO保险公司便因为我们已将投票权委托出去给别人,故在1982年仅能以成本法认列实际收到的现金股利350万美元,至于剩下的2,300万未分配的部份则完全不列入计算;而假设GEICO当年度赚的比原本的少但却多发100万,则伯克夏的帐面反而变得更好看,很明显的会计原则有时会扭曲经济现实)。所以我们比较认同将所有未分配盈余皆计入而不管持股比例的经济盈余概念,我们认为一家公司其所赚得的盈余对股东的价值在于公司是否将其在运用于有效的用途之上,而非分配与否或是持股比例,如果你拥有伯克夏万分之一的股权,在过去十几年来你一定拥有并实际感受到公司盈余的成长,不管你采用的是何种会计原则。同样的,你也可能100%拥有一家资本密集的公司,即使每年皆能完全认列公司的损益,却毫无得到实质经济利益成长的喜悦。这不是在批评会计原则,而我们也没有能力再建立一套更好的制度,只是要告诉所有的经营阶层与投资大众,会计数字只是企业评价的起点而非终点。在大部份的公司,20%的股权可能不算重大,而前面我们所提到的经济与帐面利益的差异并不大,但我们的情况却非如此,相反地,他们的重要性与成长性,反而使得我们原来帐列的盈余数字显得微不足到。

在1981年的年报,我们曾预测我们四个主要不具控制权的股权投资,依持股比例可分得的未分配盈余高达三千五百万,而今年在其中三个持股比例未变(包括GEICO、General Foods与Washington Post),另一家R.J.Reynolds大幅增加的情况下,可分得的未分配盈余超过四千万美金,这个数字完全未显现在帐上,已超过伯克夏帐列盈余数(其中包含前述四家公司所发放的一千四百万现金股利),这还不包括其它未计入的不具控制权的股权投资部份。我们说明这些数字只是要强调它们的重要性,但基于税务考量却不一定要他们完全显现出来,而同时这些盈余将透过其本身股价不定期且不规则的反映出来,而这种特性却提供那些价值型的投资人投资机会,他们可以从各式各样的美国企业中挑选价廉物美的公司部份股权,并从一群投资行为有如惊慌失措的旅鼠手中捡到便宜货。在这个巨大的拍卖市场中,我们的工作就是去挑选那些能将所赚的钱再利用并产生大于原本的经济效益的公司,尽管曾经犯了不少错误,目前为止仍算达成目标,有时某些公司所保留的盈余并未增加其经济效益,但有时却高达二、三倍,到目前为止,表现好的多过表现差的,若我们能继续保持下去,不管对帐面盈余有任何影响,将可使伯克夏经济盈余极大化。

虽然我们对于买进部份股权的方式感到满意,但真正会令我们雀跃的却是能以合理的价格100%地买下一家优良企业,我们偶尔会缔造如此佳绩(也希望能够再次做到),这是一件相当困难的工作,比买进部份股权要困难得多。当我们在观察1982年的几件大额购并案,我们的反应并不是忌妒,反而庆幸我们并非其中一员。因为在这些购并案中,管理当局的冲动战胜其理智,追逐的刺激过程使得追求者变得盲目,Pascal的观察非常恰当:「它使我想到所有的不幸皆归究于大家无法安静的待在一个房间内」(你们的董事长去年也曾数度离开那个房间,且差点成为那场闹剧的主角),回想起来,去年我们最大的成就是试图大幅购买那些我们先前已投入许多的公司的股权但由于某些无法控制的原因却无法执行,倘若真的成功了,这宗交易必定会耗尽我们所有的时间与精神,但却不一定会获得回报。若我们将去年的报告作成图表介绍本公司的发展,你将会发现有两页空白的跨页插图用来描述这宗告吹的交易。

我们投资部份股权的作法惟有当我们可以以合理的价格买到吸引人的企业才行得通,同时也需要温和的股票市场作配合,而市场就像老天爷一样,帮助那些自己帮助自己的人,但与老天爷不一样的地方是祂不会原谅那些不知道自己在做什么的人。对投资人来说,买进的价格太高将抵销这家绩优企业未来十年亮丽的发展所带来的效应。所以当股票市场涨到一定的程度,将使我们有效地运用资金买进部份股权的能力大打折扣或甚至完全消失。这种情况会定期发生,就在十年前当股市到达狂热的高档时(由于高股东权益报酬股被机构投资人捧上天),伯克夏的保险子公司(不包括在Blue Chip Stamps部份)仅仅持有一千八百万市值的股票(相较于现在的80%),仅占保险公司投资总额的15% ,在1972年的当时有跟现在一样多的好公司,但他们当时的股价实在有点离谱。虽然股价高涨对公司短期的表现有所助益,但就长期而言却反而会影响企业的前景,而目前我们已观察到一些蛛丝马迹再度出现。

1982年伯克希尔净值的成长,(保险子公司持有的股票以市价计,扣除未实现资本利得的潜在税负)大约是二亿零八百万美金,相较于期初净值五亿一千九百万,约有40%的成长。在现今经营阶层接掌公司的十八年里,帐面价值由原先的每股19.46美元成长到现在的每股737.43美元,约当22.0%年复合成长率,可以确定的这个比率在未来将减少。伯克夏的经济目标是希望获得高于一般美国企业的长期报酬率,我们愿意以合理的价格购买全部或部份具竞争力的企业,有助于我们达成上述目标,再一次的我们不具控制权的股权投资其市值成长高于其实质经济利益的成长,举例来说,在二亿零八百万当中有七千九百万是由于GEICO市值的成长,这家公司持续表现优异,我们一再对该公司经营理念的实践与经营阶层的管理能力感到印象深刻(虽然不是名校出身,但让Jack试看看的结果,证实我们的眼光并成为我们企业的信念)。然而GEICO在市值的成长却远超过本身内含价值的成长,虽然后者一样令人印象深刻,而当投资大众逐渐认清现实状况时,我们相信市值将会反映其真正价值,而每年的差异变化不会永远都对我们有利,就算我们的部份公司每年都表现很好,也不一定保证在股市的表现一定很好,而那时伯克夏的净值便会大幅缩减,但我们不会感到沮丧,如果这家公司一直都是那么吸引人而我们手头上又刚好有现金,我们便会再逢低增加持股。

下表显示伯克夏依照各个公司持股比例来列示帐面盈余的主要来源,而各个公司资本利得损失并不包含在内而是汇总于下表最后「已实现出售证券利得」一栏,虽然本表列示的方式与一般公认会计原则不尽相同但最后的损益数字却是一致的: 其中伯克夏拥有Blue Chips Stamps 60%的股权,而后者又拥有Wesco 财务公司 80% 的股权。

**1包含购并企业商誉的摊销(如See's Candies;Mutual; Buffalio Evening News等)

本报告并附有Blue Chip 及Wesco 两家公司主要经营阶层对其1982 年公司经营作的一番叙述,其中我相信你会发现有关Blue Chip在Buffalo Evening News 的情况特别有意思,目前全美大约有十四个城市的日报业者其每周发行量超过Buffalo ,但真正的关键却在于星期天发行量的成长,六年前也就是在周日版尚未推出之前,原本在Buffalo 发行星期天报纸的 Courier-Express 约有27万份的发行量,而如今即使该地区家庭户数未见成长单单Buffalo News在周日便有36万份,约为35%的成长,就我们所知这是在全美其它地区所未见的,一切都要归功该报的管理阶层为我们所做的努力。

如同我们先前曾说明过的,不具控制权的股权投资未分配的盈余其重要性早以不下于前表所列公司帐面营业净利。在不具控制权的股权投资中已分配的盈余当然已反映在公司净投资收益(Net Investment Income)项下,而下表所列系我们在不具控制权的股权投资依持股比例所应有之权益:

(a)代表全部股权由伯克夏及其子公司所持有

(b)代表由伯克夏子公司Blue Chip与Wesco 所持有,依伯克夏持股比例换算得来

(c)代表暂时持有作为现金的替代品

为免你未注意到,本表有个投资经验可与大家分享,念旧(Nostalgia)在我们投资选股时必须特别加以重视,我们投资组合中具有最大未实现利益的两家公司GEIGO与Washington Post,事实上本人早在13岁与20岁时便与它们结缘,但磋跎了二十几年,迟至1970年代我们才正式成为该公司的股东,但结果证明所谓:「迟到总比未到好。」

由于我们具控制权与不具控制权的股权投资经营的行业实在是相当广泛,若我一一详细介绍将会使得报告变得冗长,然而这其中不管是现在或是将来最主要的事业经营将会是摆在产险与意外险领域之上,因此我们有必要对保险产业现状予以详加说明:

下表显示的是去年我们曾引用过,经过更新后的产业统计数字,其所传达的讯息相当明显,我们将不会对1983年的承保结果感到吃惊,数据正说明了目前整个所面临到的状况,Combined Ratio系表示经营成本加上理赔损失除以保费收入的比率,若比率小于100%则表示有承保利益,反之则有承保损失,就如同去年我们所说的一样,若承销保费年增率低于10%,你就会发现隔年的承保结果恶化,即使像通膨率相对较低的今日也是如此,随着保单日益成长,医疗费用上涨的速度远高于一般物价,加上保险责任日益扩大的影响,承保损失将很难压低到10%以下,大家必须有所认知1982年的Combined Ratio 109.5已是相当乐观的估计,在以前年代保险公司几乎可依自身喜好来调整年度获利,只要(1)承销长期保单(Long-tail)因为理赔成本多采用估计(2)以前年度提存有适当准备或(3)业务成长快速。

有迹象显示有几家大型保险公司倾向以模糊的会计与挪动准备的方式来掩饰其本业不佳的情况。保险业,跟其它行业一样,不良的经营阶层对不良的营运通常最直接的反应就是不良的帐务,俗语说:「你很难让一个空沙包站得直挺挺的」。当然大部份的经营阶层都尽力正正当当的游戏规则玩,但即使是正直的管理当局在面对获利不佳的情况时,下意识多多少少也不会愿意完全承认走下坡的窘境,产业统计资料指出在1982年对于提列损失准备方面有恶化迹象,而实际的Combined Ratio 可能会比表列数更差一点。

一般认为在1983或1984 年会到谷底,然后产业循环会如同过去经验一般缓步稳定地向上,但由于一项明显的改变(这种改变已许多年未见,而如今却重现)使我们抱持不同的看法。

对此我们必须探究几项影响企业获利的重要因素才能了解这种改变,一般来说若企业处在产业面临供给过剩且为产品一般商品化的情形(在整体表现、外观、售后服务等都无差异化)时,便极有可能发生获利警讯,当然若价格或成本在某些情况下(例如透过政府立法干预、非法勾结或国际性联合垄断如OPEC)能获得控制或可稍微免除自由市场竞争。否则若客户不在乎其所采用的产品或通路服务由谁提供,成本与价格系由完全竞争来决定,如此产业铁定会面临悲惨的下场,这也是为什么所有的厂商皆努力强调并建立本身产品或服务的差异性,这种作法在糖果有用(消费者会指明品牌)而砂糖却没有用(难道你听过有人会说:「我的咖啡要加奶精和某某牌的砂糖」),在许多产业就是无法作到差异化,有些生产者能因具成本优势而表现杰出,然在定义上这种情况极少或甚至不存在,所以对大部份销售已完全商品化的公司来说,不可避免的结局便是,持续的产能过剩无法控制价格滑落导致获利不佳,当然产能过剩会因产能缩减或需求增加而自我修正,而不幸的是这种修正的过程却是缓慢而痛苦的,当产业好不容易面临反弹时,却又是一窝蜂全面扩张的开始,不到几年又必须面对先前的窘况。而最后决定产业长期获利情况的是供给吃紧与供给过剩年度的比率,通常这种比率很小,(以我们在纺织业的经验来说,供给吃紧的情况要追溯到许多年以前,且大约仅维持不到一个早上的时间)。在某一些产业,供给吃紧的情况却可以维持上好一段期间,有时实际需求的成长甚至超过当初所预期,而要增加产能因涉及复杂的规划与建厂而须有相当的前置期。

回归正题谈到保险业,供给量能马上提高只要业者增加点资本(有些时候由于州政府立法保障保户免于保险公司倒闭风险,甚至可不需要增加资本),在绝大多数的情况下,(除了发生股市大崩盘或自然界的大天灾)保险业皆处于过度竞争的环境下经营,通常来说尽管勇于尝试多变化,业者所销售的保单多属于无差异化的一般商品(许多保户包含大公司的经理人在内,甚至不知道自己所投保的是那一家保险公司),所以保险业在教科书当中一般被归类为面临供给过剩且产品一般商品化死胡同的艰困行业。

那么为什么保险业即使在面临这种情况下,数十年来仍能有所获利?(在1950年到1970年间产业平均的Combined Ratio为99.0,使得公司获利除投资收益外,还外加1%的承销利益),答案在于传统的规范与行销方式,这个世纪以来整个产业系依照业者所掌控的近乎法定管制价格机制在运作,虽然竞价行为确实存在,但在大型保险业间却不普遍,主要的竞争系在争取经纪人方面,且多用各种与价格无关的方式去争取。而大型业者的费率主要系透过产业公会与州政府管制当局协调(或依照公司所建议)来订定,讨价还价是难免的,但那是业者与政府间,而不是业者与客户间的行为。当争论结束,公司甲的价格可能与公司乙的完全一致,而法律也禁止业者或经纪人再杀价竞争。业者与州政府协议订定的价格保障业者的获利而当资料显示现有价格不敷成本时,政府还会与业者协调共同努力改善损失的状况,故产业大部份定价的举动皆能确保公司有利可图,最重要的是不同于一般商业社会运作的习惯,保险公司即使在超额供给的情况下,仍能合法地调整价格以确保公司的获利。但好景不常,虽然旧有的制度仍在,但组织外的资金陆续投入市场,迫使所有的参与者,不论新旧皆被迫响应,新进者利用各种不同的行销管道且毫不犹豫地使用价格作为竞争的工具,而确实他们也善用这项武器,在过程中消费者了解到保险不再是不二价的行业,而关于这点他们永远记得。产业未来的获利性取决于现今而非过去竞争的特性,但许多经理人很难体认到这一点,不是只有将军才会战到最后一兵一卒,大部份的企业与投资分析都是后知后觉,但我们却看得很透澈,惟有一种情况才能改善保险业承保获利的状况,这和铝、铜或玉米生产业者相同,就是缩小供给与需求之间的差距,而不幸的是不像铝、铜,保单的需求不会因市场紧俏而一下子就大幅增加,所以相对的,须从紧缩供给面来下手,而所谓的供给实际上是偏向心理面而非实质面的,不须要关闭厂房或公司,只要业者克制一下签下保单的冲动即可。而这种抑制绝不会是因为获利不佳,因为不赚钱虽然会使业者犹豫再三但却不愿冒着丧失市场占有率与业界地位而放弃大笔的生意。反而是需要自然的或金融上的大风暴才会使业者大幅缩手,而这种情况或许明天就会发生,也或许要等上好几年,到时即使把投资收益列入考量,保险业也很难有获利的情况,当供给真正的紧缩时,大笔的业务将会捧上门给幸存的大型业者,他们有能力也有通路能够吃下所有生意,而我们的保险子公司已准备好这一天的到来。

在1982年我们的保险部门承销成绩恶化的比同业还严重,从获利优于同业滑落成同业平均之下,主要的变动在于National Indemnity传统的承保范围,我们以往获利颇佳的部份,价格下跌到保险公司铁定赔钱的惨况,而展望明年,我们预期表现将与同业水准相当,不过所谓的水准将会很惨。我们两位明星,Cypress的Milt Thornton 与Kansas的Floyd Taylor 表现持续看好,维持一惯的积极态度并建立在节省成本与客户至上的企业文化上,这明白显现在他们的得分记录上,在1982年母公司负责管理保险子公司的责任交给Mike Goldberg,自从Mike从我手中接棒后,不论在计划、招募与监控上皆也明显进步。

GEICO持续以追求效率与客户服务的热诚所管理,而这点也保证公司非凡的成功,Jack Byrne与 Bill Snyder成就人类最微妙的目标-让事情单纯化并牢记你所欲达成的目标,加上业界最优秀的投资经理人Lou Simpson,我们很满意这种最佳组合,GEICO是前面我们所提及过度供给的大众化商品高获利特殊情况的最佳典范,它是一家具有既深且广的成本优势的公司,我们在该公司35%的权益代表约二亿五千万的保费量,远大于我们直接取得的数量。

伯克夏与Blue Chip目前正考虑在1983年正式合并,若真的实现,将会以一致的评价模式进行股权的交换,伯克夏上一次大量发行新股是在1978年购并Diversified Retailing时。我们公司发行新股系遵循一项原则,那就是我们不轻易发行新股,除非我们所换得的内含企业价值与我们所付出的一样多,这种原则看似理所当然,你会问那有人会笨到以一块钱去交换五毛钱的呢?但不幸的是,有许多企业的经理人恰恰愿意如此作。他们在购并企业的第一选择是用现金或举债,但通常CEO的欲望超过现金与融资额度所能负担(我个人也是如此),尤其是他个人的持股市价远低于内含企业价值时更是如此,但事实仅维持一下子,然后就像Yogi Berra所说的:「光看你就能观察到许多东西」对股东而言,届时你就会发现公司经营阶层在乎的到底是企业版图的扩张或是股东权益的维护了。之所以需要在两者之间作选择的理由很简单,公司在股票市场上的价格通常低于其内含企业价值,但当股东会愿意将整间公司以协议的方式出售,必定想要且通常会取得相当于企业内含价值的回报,若收到的是现金,那么计算卖方取得的报酬是再容易不过了,若以买方的股票作交换,计算卖方取得的报酬还算简单,只要计算所取得的股票之市值即可,同时只要买方所用以交换的股票其市价接近内含企业价值便无太大问题,问题是假设若其股票市价仅及内含企业价值的一半,这时买方将会面临用贱卖自家股票的不愉快场面。

讽刺的是,假设当买方变成卖方时,他反而能透过谈判换取相当于本身内含企业价值的代价,但当买方仅卖出公司部份股权以购并卖方,它将无法以高于市场给它的价格出售之。最后不论如何,往前冲的买方结果是以本身低估的股票换取价值合理的资产,等于是以一块钱价值的股票换到仅值五毛钱的东西,在这种情况下,以合理的价格买下不错的公司将会变成很不划算的买卖,就像是把金或银以锡的价格换到金子一样。当然若购并者对于规模的渴望配合上积极的行动自然能够找到理由解释这种摧毁公司价值的发行新股行动,亲切的投资银行家会再三保证其动作的合理性(不要问理发师你是有应该理头发),通常公司经营阶层最常采用的理由有下列几项:

(a)我们现在要买下的这家公司未来潜力无穷,(假定他们要换走的原有公司股份可能也是如此,而未来的远景以企业评价的角度而言是诲暗不明的,若以二倍的东西换取一倍的东西,即使未来两者的企业价值皆倍增则此种差异将仍然存在)。

(b)我们必须成长(有人或许会问:「所谓的我们是指谁?」对现有的股东而言,事实是现有的企业价值将因发行新股而遭到稀释,假若明天伯克夏要发行新股以购并别人,伯克夏或许将拥有原有企业加上新购并的公司,但各位股东在那些无可取代的企业,诸如See’s Candy、National Indenmity等公司的权益将马上减少。就像你家里原有120亩的农场,结果你和拥有60亩农地的邻居合并经营而权益各半,最后虽然你实际管理的面积增加为180亩,但你实际可分得的权益将永远减少25%,那些想要牺牲老板权益以扩张个人版图的经营阶层最好考虑到政府机关做事)

(c)我们的股票受到低估,而在此项交易我们已尽量避免动用公司股份,但我们仍须给予卖方51%的股票与49%的现金,使得他们得以免税(这种论点无异承认买方应尽量少发行新股,我们认同。但若用100%的股票会损及原有股东权益,那么51%的股票也一样,卖方的期望并不是决定买方最佳利益的考量因素,若卖方坚持被购并的条件包含换掉公司CEO,那结果不知会如何?

有三种方法可以避免原有股东的股份价值遭到侵蚀,第一种是以合理的价格对合理的价格进行购并(就像是伯克夏与Blue Chip的合并案一样,试着用对双方都公平的方式进行,大家都收到与其付出一致的企业内含价值,Kraft与Nabisco的合并案也是如此,但他们是少数例外,不是因为购并者要回避这类交易,而是实际执行有困难)。

第二种方法发生在公司股票市价高于其实际企业内含价值,在这种情况下发行股票反而增进原有股东权益,在1965-69年间许多购并案属于这类,结果与1970年后的购并案完全相反,被购并的公司股东收到膨胀不实的股份(通常藉由可疑的会计与哄托的手法)成为该项交易的真正输家。而近年来在大型的公司变得相当少见,有些例外主要是那些具有美丽远景的公司使得市场暂时以高于其企业内含价值的价格予以评价。

第三种方法是购并者照样进行交易,但然后接着从市场买回与因购并所发行的股份数量相同的股票,如此一来,原本以股换股的交易会转变为以现金换股的交易,买回股份本身是一种修补损害的动作,正常的读者应该能正确的猜到我们宁愿以买回自家股份的方式直接增进原有股东权益,而不只是修补原先的损害,得分的达阵会比弥补失误更令人雀跃,但当失误真得发生了,弥补是很重要的,我们衷心建议弥补错误的买回自家股份动作能将一项不好的以股换股交易变为公平的以现金换股交易。

购并所用的语言通常会让事情搞混且鼓励经理人作出不合理的举动,例如股权稀释通常须经过仔细试算对帐面价值与每股获利能力的影响,而后者尤其受到重视,若计算结果对购并者为负面(即遭到稀释),则马上有人会提出合理解释说明在未来一定能够改善(实际交易不一定成功,但计划绝对不会有问题,若老板很明显的对于一项购并案保持高度兴趣,下面的部属与顾问一定能量身订作一套计划来证明交易价格的合理性),更别提若是试算结果为正面(即反稀释)一定不会有人再有任何意见。对于股权稀释与否的关心实在是有点过度,现在的每股盈余(甚至是未来几年的每股盈余)是企业评价的重要变量,但却不是绝对惟一的。有许多的合并案,即使未遭稀释,购并者本身的权益却马上遭到损害,而有些案子虽然现在或未来几年的每股盈余遭到稀释,但原有股东的权益却大大提高,真正重要的是一件购并案其企业内含价值是否有遭到稀释(而这需要考量许多项变量),我们坚信从这个角度去判断是绝对必要的(事实上也很难做到)。

第二个问题牵涉到交换的比例,若甲公司宣布要发行股票购并乙公司,通常大家都会把它解读成甲要取得乙或乙要卖给甲,但真正对这件事看得透澈的人却会直接但贴切的形容为甲卖掉部份股份以取得乙或乙股东得到部份甲的股份以换取乙全部的财产。在交易中,你给对方的跟对方给你的东西一样重要,即使要经过好一阵子才能知道你所给的是什么。后续不论是出售普通股或发行可转债以取得交易所需资金或恢复财报实力,皆必须仔细计算以评估原本这项购并案的影响,(若企业怀胎是企业结合的必然结果,那么在享乐之前便须面对现实)。

管理阶层必须仔细想清楚,他们会不会在像卖部份股权一样的情况下,把100%股权卖掉,若卖掉全部股权的作法不恰当,那么在同一基础下卖掉部份股权就合理吗?管理当局的小错误会慢慢累积成为一项大错误而非大胜利(拉斯维加斯就是建立在人们从事认为无伤大雅的资本交易所造成的财富移转之上)。

取舍之间的因素考量在投资公司间可以很容易的计算,假设投资公司甲其市价仅为其真正价值的一半,并打算购并投资公司乙,又假设投资公司甲决定发行相当市值的股份以换取投资公司乙全部的资产,在这种情况下等于是投资公司甲以二块钱的内含价值换取一块钱的内含价值,而马上会接到甲公司股东与证管会的异议,强调投资公司合并的公平性,所以这样的交易一定不被允许。然而对制造、服务、金融等公司而言,价值却不像投资公司那么容易计算,但我们也曾见过有些购并案像前面所提案例一样明显伤害原有股东的权益,而如果公司经营阶层能注重公平性,愿意用同样的标准来评估两家企业的话,这样的伤害便绝对不会发生。

最后我们对购并者原有股东因发行稀释股份的祸不单行表示点意见,在这种情况下,第一项打击是购并案本身所造成对内含价值的损害,第二项打击是在购并案后对企业评价的向下修正,因为包括现有与未来可能的股东会对管理当局这种损害股东权益的行为感到失望,而宁愿把钱交给真正重视股东权益的人手上,如此一来公司的本益比将向下修正,不管管理当局如何再三强调这种行为只是偶发性,就像是客人在餐厅的汤内发现一只蟑螂,生意马上受到影响,不管你换了厨师也一样,同理可证最高的本/内含价值比将会给那些不轻易发行股份稀释原有股东权益的经营阶层。

伯克夏或是其它由我们作决策的公司,包括Blue Chip及Wesco,惟有当我们所换得的企业价值跟我们所付出的一样多时,才考虑发行新股,我们绝不会将企业发展或企业规模与股东权益划上等号。

由于会有许多不同的读者看到这份报告,其中可能会有人对我们的购并计划有所帮助,我们对具以下条件的公司有兴趣:

(1)钜额交易(每年税后盈余至少有五百万美元)

(2)持续稳定获利(我们对有远景或具转机的公司没兴趣)

(3)高股东报酬率(并甚少举债)

(4)具备管理阶层(我们无法提供)

(5)简单的企业(若牵涉到太多高科技,我们弄不懂)

(6)合理的价格(在价格不确定前,我们不希望浪费自己与对方太多时间)

我们不会进行敌意购并,并承诺完全保密并尽快答复是否感兴趣(通常不超过五分钟),我们倾向采现金交易,但若符合先前所提状况也会考虑发行股份。

今年的股东指定捐赠计划再度得到热烈回响,虽然每股仅分配1美元较去年的2美元少,仍有95.8%的有效票参与,若与Blue Chip的合并案成真,附代的好处是合并报税将使我们可捐赠的总额大幅增加,每位股东可分配的金额未来也会跟着增加。若你也想参加的话,我们强烈建议你赶快把股份从经纪人那儿改登记于自己的名下。

在一时冲动之下,我们将企业总部的面积增加252平方呎(约17%),恰巧碰上重新签订五年的租约,和我一同工作的五个人-Joan Atherton、Mike Goldberg、Gladys Kaiser、Verne McKenzie与Bill Scott等其生产力远超过企业集团,精简的组织使我们有更多的时间管理旗下公司而非互相管理。我的合伙人Charlie Munger将继续留在洛杉矶不管与Blue Chip的合并成功与否,Charlie 跟我在企业决策上是可以互相替代的,距离一点也不会阻碍我们,我们总是发现一通电话会比半天冗长的会议更有效率。

今年我们有两位经营明星退休,National Indemnity 65岁的Phil Liesche和Associated Retail 79岁的Ben Rosner,这两个人都让身为伯克夏股东的你更为富有,National Indemnity是支持伯克夏成长的重要力量。Phil和他的继任者Ringwalt是该公司成功主要的推动者,而Ben Rosner 在1967年将Associated Retail以现金卖给Diversified Retailing后,原本仅承诺继续待到当年度年底,结果在往后的十五年仍持续表现杰出。他们两人皆为伯克夏尽心尽力管理公司就好象是他们100%拥有这家公司一样,不须订定额外的规则来强迫他们,这种态度早在伯克夏加入前便已深植在他们的人格特质中,他们好的个性成就我们更多的财富,如果我们能持续吸引到像Ben 和Phil这样的人,你将可不必担心伯克夏的未来。

沃伦·巴菲特

董事长

1983年3月3日

1983年巴菲特致股东的信

致伯克希尔·哈撒韦公司的全体股东:

去年登记为伯克希尔的股东人数由1,900人增加到2,900人,主要是由于我们与Blue Chip的合并案,但也有一部份是因为自然增加的速度,就像几年前我们一举成长突破1,000大关一样。有了这么多新股东,有必要将有关经营者与所有者间关系方面的主要企业原则加以汇整说明:

尽管我们的组织登记为公司,但我们是以合伙的心态来经营(Although our orm is corporate, our attitude is partnership.)查理·芒格跟我视伯克夏的股东为合伙人,而我们两个人则为执行合伙人(而也由于我们持有股份比例的关系,也算是具控制权的合伙人)我们并不把公司视为企业资产的最终拥有人,实际上公司只要股东拥有资产的一个媒介而已。

对应前述所有权人导向,我们所有的董事都是伯克夏的大股东,五个董事中的四个,其家族财产有超过一半是伯克夏持股,简言之,我们自给自足(We eat our own cooking)。

我们长远的经济目标(附带后面所述的几个标准)是将每年平均每股内含价值的成长率极大化,我们不以伯克夏规模来作为衡量公司的重要性或表现,由于资本大幅提高,我们确定每股价值的年增率一定会下滑,但至少不能低于一般美国大企业平均数。

我们最希望能透过直接拥有会产生现金且具有稳定的高资本报酬率的各类公司来达到上述目的,否则退而求其次,是由我们的保险子公司在公开市场买进类似公司的部份股权,购并对象的价格与机会,保险公司资金的需求会决定年度资金的配置。

由于这种取得企业所有权的双向手法,及传统会计原则的限制,合并报告盈余无法完全反映公司的实际经济状况,查理跟我同时身为公司股东与经营者,实际上并不太理会这些数字,然而我们依旧会向大家报告公司每个主要经营行业的获利状况,那些我们认为重要的,这些数字再加上我们会提供个别企业的其它信息将有助于你对它们下判断。

会计数字并不会影响我们经营或资金配置的决策,当购并成本接近时,我们宁愿去买依会计原则不列示在帐面的两块钱盈余,而非那种完全列示在帐面的一块钱盈余,这也是我们当要购买整家企业(盈余可完全列示)的价格要比购买部份股权(盈余不可列示)贵上一倍而常常所须面临的选择一样类似,但就长期而言,我们却可期望这些不可列示的盈余透过长期资本利得反映在公司帐面之上。

我们很少大幅举债,而当我们真得如此做时,我们倾向把它们定在长期固定利率的基础之上,我们宁愿避免资产负债表过度融资而放弃许多吸引人的投资机会,虽然如此保守的作法有时使我们的绩效打了点折扣,但考量到对保户、存款人、借款人与全体股东将大部份财产托付给我们的责任时,这也是惟一令我们感到安心的作法。

管理当局的心愿不会靠股东的花费来实现,我们不会因为要任意的多角化而随便买下整家公司却忽略了股东长期的经济利益,我们会把你的钱当作就好象在用自己的钱一般地谨慎,就宛如你直接透过股票市场分散买进股票具备一样的价值。

我们认为应该定期检验结果,我们测试的标准是衡量保留下来的每一块钱是否能发挥至少一块钱的市场价值,而到目前为止,尚能达到标准,我们会以每五年一个循环,而随着净值的成长,这项目标将愈来愈难达成。

惟有在当收到跟付出一样多的经济价值时,我们才有考虑发行库藏股,这项原则适用于各种情况,不管是购并或公开市场收购,另外债务转股权、选择权与转换权都一样,我们绝不会违背股东权益的情况下,把公司的一部份卖掉(这正是发行新股背后代表的意义)。

你必须完全明了有一种查理跟我可能会损及绩效表现的态度,那就是:不论价格高低,我们绝不会出售伯克夏所拥有的好公司,只要我们预期它们能够产生一些现金流入,而我们也对该公司的经营阶层、劳资关系感到安心。我们希望不要重复犯下资金配置错误导致我们投入次级的产业,同时也对于那些只要投入大量资本支出便能改善获利状况的建议(预测通常很亮丽,支持的人也很诚恳,但到最后,额外的重大投资得到的结果就好象是在流沙上挣扎一般),尽管如此,打牌似的管理行为(每轮都把最好的牌丢出)并非我们行事风格,我们宁可整体的结果逊色一点也不愿意花大把银子处理它。

我们会以绝对真诚的态度对待大家,尤其是有关评估企业价值的各种利与弊方面。我们的原则是假设今天的位置对调时,我们希望你应该告知我们的所有事实,这是我们应该给你的,此外,由于伯克夏是一家具有媒体事业的集团,我们责无旁贷地须以同样客观正确的标准要求自己,就像是我们要求新闻同仁一般,我们深信坦白对身为经营者的我们来说是有益的,因为一个在对外欺骗别人的人最后一定会把自己也给骗了。

但坦白的原则也有限度,那就是我们仅在法令规定范围内讨论我们在股票上的进出,就像一件好产品或商业购并案一样,好的投资机会不多所以珍贵,且很容易被盗用,所以通常我们不会详细说明投资细节,这甚至包括已经出售的部份(因为我们很有可能会在买回来)与传言我们要买进的,若我们否认相关报导但说:「不予置评」,有时反而会被认为已经证实。

终于结束教条式的说明,接下来进行到1983年的重点,购并Nebraska Furniture主要股权以及我们与Rose Blumkin一家的交往过程

去年在提到许多经理人如何前扑后继追求一些愚蠢的购并案时,我们引用Pascal的话:「它使我想到所有的不幸皆归究于大家无法安静的待在一个房间内」,但今年我要说:「Pascal也会为了Blumkin太太离开那个房间」大约67年前,当Blumkin太太23岁时,靠她一张嘴说服边界警卫逃离俄国来到美国,从未接受过正式教育(连小学也没有),也不懂英文,许多年后靠着她的女儿每晚教她复习白天在学校所学的每一个字,她学会了英文,而后在卖了许多年二手衣后,在1937年靠着省吃简用存下的500美金她实现梦想开了一家家具店,参酌当时全美最大家具交易中心-芝加哥American Furniture Mart,她将之命名为Nebraska Furniture Mart,尔后她遭遇到你所能预期的各种困难(也包括你想不到的),以500美金起家没有任何产品或地缘优势地去对抗资金雄厚、经营已久的同业竞争,在早期当她有限的资源损耗怠尽时,B太太(这个个人商标在大Omaha地区与可口可乐齐名)甚至把家中所有值钱的东西变卖一空以维持信誉。

Omaha的零售商在发现到B太太可以给顾客更低的价格时,便联手向家具及地毯工厂施压不要供货给B太太,但靠着各种不同的方法,她还是取得货源并大幅降价,甚至因而被告到法院违反公平交易法,但最后不但赢得所有官司更大大打开了知名度,其中有一个案件,在法庭中为了证明即使以现行市价打一个大折扣后,她仍有所获利,结果她卖了一条地毯给法官。

今天Nebraska Furniture 一家20万平方呎的店面,年销售额却高达一亿美金,全美没有任何一家零售家具店可以比得上,它所卖的家具、地毯与家电用品比Omaha所有其它业者加起来还多。

当我们在评断一家公司的企业价值时,我常常会问自己一个问题:「假设我有足够的资金与人才时,我愿不愿意和这家公司竞争」,我宁愿和大灰熊摔角也不愿和B太太家族竞争,他们采购有一套,经营费用低到其竞争对手想都想不到的程度,然后再将所省下的每一分钱回馈给客人,这是一家理想中的企业,建立在为客户创造价值并转化为对所有者的经济利益的基础上。

B 太太凭借其高瞻远瞩与家族因素考量终于决定于去年出售公司给我们,我对这个家族与其事业已欣赏了数十年,所以整个交易很快便敲定,但B太太并没有马上回家休息如同她所说的失去斗志,相反的她仍持续担任公司的负责人,在每周七天都待在卖场,其中销售地毯更是她的擅长,一个人的业绩便足以打败所有其它零售业者。我们一共买下九成股权,剩下的一成由原有管理公司的家族成员拥有,另还预留一成的认购权给有潜力的年轻人。

遗传学家应好好研究Blumkin家族为何皆能成为优秀的经理人?Louie Blumkin- B太太的儿子担任Nebraska Furniture 的总经理已有好多年且被公认为最精明的家具与家电用品的最佳采购者,他说因为他有最好的老师,而B太太则说她有最优秀的学生,两者的说法完全正确,Louie 跟他三个儿子皆继承了Blumkin家族优秀的管理能力、勤奋工作与最重要的正直的人格特质,他们实在是不错的合伙人,很高兴能与他们一起合作。

1983年公司的净值由原来每股737美元增加成为975美元,约成长32%,但我们从未把单一年度的数字表现看得太认真,毕竟没有什么道理要把企业反映盈余的期间与地球绕行太阳公转的周期划上等号,反而我们建议至少以五年为一周期来评断企业整体的表现,若五年平均利得要比美国企业平均来得差时,便要开始注意了(就像Goethe所观察到的,到时要注意我们所提出的解释,万一要是失败了,解释的理由可能会有一大堆)

在现有经营阶层过去十九年的任期内,帐面价值由19美元增加成为975美元,约以22.6%年复合成长率成长,考量到我们现有的规模,未来可能无法支持这么高的成长率,不信的人最好选择去当业务员而非数学家。我们之所以选择帐面价值(虽然不是所有形况皆如此)是因为它是衡量内含价值成长(这是真正重要的)的一种保守但合理的替代方式,它的好处是很容易去计算且不牵涉主观去衡量内含价值,但仍需强调这两者事实上具有截然不同的意义。

帐面价值是会计名词,系记录资本与累积盈余的财务投入,内含价值则是经济名词,是估计未来现金流入的折现值,帐面价值能够告诉你已经投入的,内含价值则是预计你能从中所获得的。类似词能告诉你之间的不同,假设你花相同的钱供二个小孩读到大学,二个小孩的帐面价值即所花的学费是一样的,但未来所获得的回报(即内含价值)却不一而足,可能从零到所付出的好几倍,所以也有相同帐面价值的公司,却有截然不同的内含价值。

像伯克夏在1965年会计年度刚开始由现有经营阶层接管时,其帐面价值为每股19美金,明显高于其实际的内含价值,所谓的帐面价值主要系以那些无法赚取合理报酬的纺织设备为主,就好比是将教育经费摆在不会读书的孩子身上一样。

但如今我们的内含价值早已大幅超越帐面价值,主要的原因有两点:

(1)标准会计原则要求我们保险子公司所持有的股票以市价记录于帐面上,但其它公司部份却以成本与市价孰低法计算,到1983年底为止,后者的市价超过帐面价值有税前七千万美金或税后五千万美金之多,超过的部份属于内含价值的一部份,但不包含在计算帐面价值之内。

(2)更重要的是,我们所拥有的几家企业具有庞大的经济商誉(事实上是包含在内含价值之内的)且远大于记载在帐上的商誉。

商誉不管是经济上或是会计上的,是一项神秘的课题,实在需要比现在所报告还要更多的时间解释,本报告书的附录有关商誉及其摊销、规定与现实,将解释为何经济上与会计上的商誉事实上通常是大不相同。

虽然不用了解商誉及其摊销,你一样可以过得很好,但对于研究投资的学生或经理人也好,却有必要了解其间些微的不同,我现在的想法与35年前课堂所教要重视实质的资产并规避那些主要倚靠经济商誉的公司的作法已有明显的转变,当初的偏见虽然使我投入较少但也犯了许多投资上的疏乎。

凯恩斯发现问题所在,困难的地方不在于要有新观念,而是如何摆脱旧有的窠臼,我的反应比较慢,一方面是由于教我的老师一直以来皆让我受益良多,但从商的经历,直接或间接地让我对拥有商誉而仅须运用少量实质资产的公司大有好感。

我建议那些对会计专有名词不会觉得感冒且对商誉的经济价值有兴趣的人读读附录,而不论你看不看附录,Charlie跟我一致认为伯克夏拥有比帐面价值更高经济价值的商誉。

下表显示伯克夏依照各个公司持股比例来列示帐面盈余的主要来源,而各个公司资本利得损失并不包含在内而是汇总于下表最后「已实现出售证券利得」一栏(我们认为单一年度的出售证券利得并无太大意义,但每年加总累计的数字却相当重要),至于商誉的摊销则以单一字段另行列示,虽然本表列示的方式与一般公认会计原则不尽相同但最后的损益数字却是一致的: 其中在1982年伯克夏拥有Blue Chips Stamps 60%的股权,但到了1983年下半年这个比例增加到100%,而Blue Chips又拥有 Wesco 财务公司 80% 的股权,故伯克夏间接拥有Wesco的股权亦由48%增加到80%。

(1) October through December

(2) 1982 and 1983 are not comparable; major assets were transferred in the merger.

有关Wesco旗下事业会在Charlie的报告中讨论,他在1983年底接替Louie Vincenti成为Wesco的董事长,Louie由于身体健康的关系以77岁年纪退休,有时健康因素只是借口,但以Louie这次情况确是事实,他实在是一位杰出的经理人。

GEICO的特别股利系由于该公司自我们及其它股东手中买回自家股票,经过买回后我们持有的股权比例仍维持不变,整个卖回股权的过程其实等于是发放股利一样,不像个人,由于企业收到股利的实际联邦税率6.9%较资本利得税率28%低得许多,故前者可让公司股东获得更多实质收益。而即使把前述特别股利加入计算,我们在1983年从GEICO所收到的现金股利还是远低于我们依比例所赚到的盈余,因此不论从会计或经济的角度来说,将这项额外收入计入盈余当中是再适当也不过了,但由于金额过于庞大因此我们必需特别加以说明。

前表告诉大家我们盈余的来源,包括那些不具控制权的股权投资所收到的现金股利,但却不包括那些未予分配的盈余,就长期而言,这些盈余终将反映在公司的股票市价之上,而伯克夏的内含价值亦会跟随着增加,虽然我们的持股不一定表现一致,有时让我们失望,但有时却会让我们惊喜,到目前为止,情况比我们当初预期的还要好,总得来说,最后所产生的市场价值要比当初我们保留的每一块钱还要高。

下表显示在1983年底我们持有不具控制权的股权投资,所有的数字包含波克夏与80%Wesco的权益,剩下的20%已予以扣除:

(a) WESCO owns shares in these companies.

依照目前持股情况与股利发放率(扣除去年GEICO发放特别股利的特例)我们预期在1984年将收到约三千九百万美金的现金股利,而保留未予发放的盈余估计将达到六千五百万,虽然这些盈余对公司短期的股价将不会有太大影响,但长期来说终将显现出来。

水牛城晚报

首先我要澄清一点,我们公司的名称是水牛城晚报公司,但所发行的报纸名称,自从一年多以前开始发行早报开始,却是水牛城新闻。

1983年公司约略超过原先设定10%的税后纯益率,主要有两项原因:(1)州的所得税因前期亏损扣抵而变得很少(2)每吨新闻印刷成本突然降低(不过隔年情况可能完全相反)

虽然水牛城新闻的获利情况在一般新闻来说表现平平,但若考量到水牛城当地的经济与销售环境,这种表现却是不凡,由于重工业聚集,故最近的不景气确使当地的一部份经济活动受到重创,且复苏缓慢,一般民众大受其害,当地的报纸也无法幸免,发行量大幅滑落,许多业者被迫删减版面作为因应,在这种窘况下,水牛城新闻却拥有一项利器-大众对其的接受程度,即渗透率(指每天每个社区家庭购买该报的比率),我们的比率相当高,以1983年九月止的前半年,水牛城新闻高居全美一百份最大报纸的第一位(这项排名系由流通量调查局依照城市邮政编码所编撰)。

在解释所谓的排名之前,有一点必须要说明的是有许多大城市同时发行两份报纸,则其渗透率一定会比只发行一份的城市,如水牛城还低得许多,尽管如此,仍有许多名列一百大者拥有单一城市,而水牛城不但名列前茅,更远胜于许多全国赫赫有名的日报。

此外在周日版部份,水牛城的渗透率更挤进前三名,比某些大报还高上一到二十个百分点,而这并不是一开始就如此的,下表列示该报在1977前几年与现在发行量的比较,在水牛城所发行的周日报原来是Couier-express(当时水牛城日报还未发行周日报)而现在当然是水牛城日报了:

我们认为一份报纸的渗透率是该事业强弱的一项重要指针,广告主而言若一家报纸能在某一地区拥有极高渗透率的话,便能发挥极高的经济效益,相对的若渗透率很低则无法吸引太多的广告主。

而我们认为有三个原因使得水牛城日报广为当地民众所接受,其中第二与第三亦能解释为何水牛城周日报会比当时同时发行的Couier-express更受欢迎的原因:

(1)第一点与水牛城日报本身无关,水牛城居民的流动率相对较低,稳定的居民对于当地社区事务抱持着更多的关心,也因此对当地地区性报纸的在地新闻更感兴趣。

(2)该报长期由传奇人物Alfred Kirchhofer领导,以编辑品质与公正客观性著称,并由Murray Light继承并保存之,这对于我们能够成功战胜Courier-express的激烈竞争极为重要,若没有周日报,水牛城日报可能无法存活至今。

(3)水牛城日报就如其名一般,它刊载大量的新闻,在1983年我们的新闻版面(News Hole)即真正的新闻而非广告,约占超过一半(不包括夹报的部份),就我们所知在所有主宰当地地区的大报之中,只有一家的比例是超越我们的,虽然没有具体明确的数字,但一般估计的平均比例约为三十几,换言之,我们提供的新闻份量比其它同业还要多上25%,事实上丰富的新闻内容是经过精心安排的,有些出版业者为了提高获利,大幅删减新闻版面,但我们却不愿如此做并坚持至今,而我们相信只要好好地撰写与编辑提供丰富的新闻内容,将是对读者最大的服务,而读者对我们刊物的珍视也将转化成极高的渗透率。

仅管水牛城日报本身极具竞争力,但是ROP (报纸版面上的广告与夹报的广告量的比)却很难有再增加的空间,虽然我们在1983年有大幅成长,广告则数由九百多万增加为一千六百多万,营收则由360万成长至810万美元,增加幅度与全美其它地区差异不大,但以我们的Case来说考量到Courier-express同时关闭则视嫌高估。

平心而论,若广告由报纸版面移到夹报对我们来说有负面的经济影响,夹报的利润较低,且受限于其它相同传递方式的竞争,更甚者ROP则数的减少连带使的新闻版面亦跟着减少(因为新闻版面须维持一定比例),进而减少对读者的实用性。

Stan Lipsey在年中接替Henry Urban成为水牛城日报的发行人,Henry在日报因发行周日版而面对诉颂与损失的灰暗时期从未退缩,当时这项决定受到许多当地新闻同业质疑,但Henry仍受到水牛城日报所有员工,也包含我与Charlie的敬重,Stan跟Henry从1969年起便为伯克夏工作,它对于水牛城日报从编辑到发行的大小事务亲身参与,他的表现无与伦比。

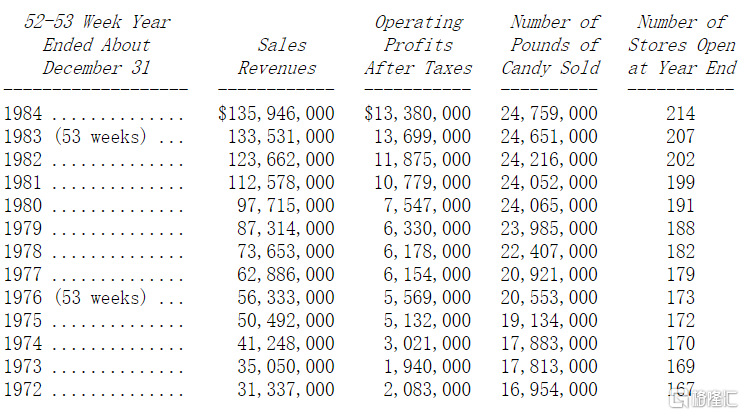

喜斯糖果的经营表现依旧亮丽,它拥有可贵而稳固的客户基础与管理阶层,近年来喜斯遇到两个重大的难题,所幸其中至少有一个已找到解决的方法,这问题与成本有关,不过不是指原料成本,虽然我们跟竞争同业比原料成本较高,而若这种情况相反的会我们反而会不高兴,事实上原料成本是我们较无法控制的,因为不管价格如何变化,我们所使用皆属最上等的的原料,我们视产品品质为最重要的一点。 但在其它成本却是我们所可以控制的,不过问题却出在这身上,我们的成本(以每磅为基本单位,但不包括原料成本)增加的速度远高于一般物价水准,若要扭转现在的竞争劣势与获利危机,降低成本绝对有其必要性,所幸最近几个月,成本已受到有效控制,相信1984年的成本增加率将会低于通货膨胀,这自信源自于我们与Chuck多年来共事的经验,打从我们买下喜斯以来便由他负责,而他的表现就如同下表一样有目共睹:

我们面临的另一个问题,如上表中可看到的是我们在实际售出的糖果磅数停滞不前,事实上这是这个行业普遍遇到的困难,只是过去我们的表现明显优于同业,不过现在却一样惨。过去四年来我们平均每家分店卖出的糖果数事实上无多大变化,尽管分店数有所增加(而销售费用有同样增加),当然营业额因我们大幅调涨售价而增加许多,但我们认为衡量一家店经营绩效的标准在于每家分店卖出糖果磅数而非销售额,1983年平均一家店的销售量减少了0.8%,不过这已是1979年来较好的表现了,累计的降幅约达8%,集体订购量(约占整体销售的25%)在经过1970年代成长高峰后已停滞不前。

我们不确定分店与集体订购的销售量无法增加主要是受到我们的订价策略还是景气萧条或是我们的市场占有率太高的影响,不过1984年我们调涨的幅度较以往几年温和,希望明年跟各位报告的销售量能因此增加,不过我们却无任何依据能保证这种情况一定发生。

除了销量的问题,喜斯具有多项且重要的竞争优势,在我们主要的销售地区-西部,我们的糖果为消费者所偏爱,他们甚至愿意用多花二三倍的价钱来享受(糖果就如同股票一样,价格与价值乃有所不同,价格是指你所付出的,而价值却是指你所得到的),我们全美直营店服务的品质跟我们的产品一样好,亲切贴心的服务人员就跟包装上的商标一样,以一家雇用二千名季节性员工的企业来说,可是不容易办到的,这都要归功于Chuck与所有同仁的努力。而由于我们在1984年仅微幅调整价格,所以预期明年度的获利只与今年相当。

我们本身除了经营保险业外,还在这项产业有庞大的投资部位,而这些由本人作决策的事业,其经营成果显而易见的很惨,所幸那些不受本人控制的部份,如GEICO表现杰出,才避免整个集团经营亮起红灯,没错你心里想的完全正确,几年前我犯下的错误如今已找上门来了。

整个产业如下表所示,已低迷了好几个年头:

资料明白显示出目前整个产业,包括股市、共同基金与互助会所面临的惨况,Combined Ratio代表所有的保险成本(发生的理赔损失加上费用)占保费收入的比重,一百以下表示有承销利益,反之则发生亏损

如同去年我们所揭示的原因,我们认为1983年的惨况仍将持续好几个年头,(正如Yogi所说:又是déjà vu.)不过并不表示情况不会好转,事实上一定会,只是要未来几年的平均Combined Ratio明显低于前几年的水准将不太可能,基于对通货膨胀的预期,除非保费收入每年以超过10%成长,否则损失比率将很难压到比现在的水准还低。

我们自己的Combined Ratio是121,由于最近Mike Goldberg以接手负责保险事业的经营,所以这个烫手山竽交给他来解决,要比本人亲自处理要来得好得多了,然而不幸的是,保险这行业前置期很长,虽然企业政策与人员可随时改进,但其效果却须要相当长的一段时间才能显现,(事实上我们就靠这点在投资GEICO上,赚了很多钱,我们可以在公司营运效益真正显现之前,先一步预期),所以目前的窘境事实上是我两三年前直接负责营运时所捅下的偻子。所以尽管整体表现不佳,但其中仍有几位经理人表现杰出,Roland所领导的National Indemnity在同业对手一片惨泹时,一支独秀,而Tom在Colorado展露头角,我们可说是挖到宝了。

近来我们在再保险领域的表现极为活跃,而事实上我们希望能够再更活跃一些,在这行投保者相当注重承保者长期的债信以确保其对之多年后的承诺得以实现,这一点伯克夏所提供坚实的财务实力使我们成为客户倚赖的首选。这行生意的来源主要是终身赔偿(Structured Settlement)即损害请求者每月定期领取赔偿费直到终身而非一次给付,这对请求者来说可享受税赋上的优惠,也可避免一下子把赔偿款花得精光,通常这些被害人皆严重伤残,所以分次给付可确保其往后数十年的衣食无虞,而关于这点我们自认为可提供无与伦比的保障,没有其它再保业者,即使其资产再雄厚,有比我们更坚强的财务实力。

我们也想过或许靠着本身坚强的财务实力,可承受有意愿移转其损失赔偿准备的公司,在这类个案中,保险公司一次付给我们一大笔钱,以承担未来所有(或一大部份)须面临的损害赔偿,当然相对的受托人要让委托人对其未来年度的财务实力有信心,在这一点上我们的竞争力明显优于同业。

前述两项业务对我们而言极具潜力,且因为它们的规模与预计可产生的投资利益大到让我们特别将其承销成绩,包括Combined Ratio 另行列示,这两项业务皆由National Indemnity的Don 负责。

GEICO在1983年的表现之好,其程度跟我们自己掌管的保险事业差劲的程度一样,跟同业平均水准111相比,GEICO在加计预估分配给保户的股利后的数字为96,在这之前我从不认为它能够表现的如此之好,这都要归功于优异的企业策略与经营阶层。

Jack与Bill在承销部们一贯维持着良好的纪律(其中包含最重要的适当地损失准备提列)而他们的努力从新事业的开展有成获得了回报,加上投资部门的Lou Simpson,这三个人组成了保险业的梦幻队伍。

我们拥有GEICO大约三分之一的股权,依比例约拥有二亿七千万的保费收入量,约比我们本身所有的还多80%,所以可以这么说我们拥有的是全美最优质的保险业务,但这并不代表我们就不需改进自有的保险业务。 有人常问为什么伯克夏不分割它的股票,而这个问题通常是建立在这个动作将会对股东有利的假设基础之上,不过我们并不认同这点,让我告诉你为什么。

我们有一个目标是希望伯克夏的股价能与其本身拥有的内含价值成正相关(请注意是合理的正相关而非完全一致,因为如果一般绩优公司的股价远低于其真正价值的话,伯克夏也很难免除在外),而一个公司要维持合理的股价跟其所背后的股东有很大关系,若公司的股东与潜在的买家主要都是基于非理性或情绪性的投资该公司股票,则公司股票便会不时出现很离谱的价格,躁郁的人格会导致躁郁的价格,这种性格甚至有助于我们买卖其它公司的股票,但我们尽量避免这种情况跟伯克夏沾上边将会对身为股东的你我有利。

很难确保公司股东皆维持高水平,A太太可依自己喜好选择其个人的四百文件投资组合,任何人都可买任何股票,没有任何公司可依智力、情绪稳定度、道德感或衣着品味来筛选股东,所以股东优生学基本上是一项不可能的任务。

但大致而言,我们觉得可透过不断地沟通公司经营哲学以吸引并维持优质的股东群,以达到自我筛选的目的。例如一场标榜为歌剧的音乐会,跟另一场以摇滚乐为号召的演唱会,铁定会吸引不同的观众群来欣赏,虽然任何人皆可自由买票进场。相同地透过不断地宣传与沟通,我们希望能够吸引到认同我们经营理念与期望的股东(一样重要的是说服那些不认同的远离我们)我们希望那些倾向长期投资且把公司当成是自己事业一样看待的股东加入我们,大家重视的是公司的经营成果而非短期的股价波动。

具有这项特质的投资人属于极少数,但我们却拥有不少,我相信大概有90%(甚至可能超过95%)的股东已投资伯克夏或Blue Chips达五年以上,另外95%的股东,其持有的伯克夏股票价值比起其本身第二大持股超过两倍以上,在股东上千人,市值超过十亿的公司中,我敢保证伯克夏的股东与经营者的想法是最能契合的,我们很难再将我们股东的素质再加以提升。

如果我们将公司的股票分割,同时采行一些注重公司股价而非企业价值的动作,我们吸引到的新进股东其素质可能要比离开的股东差得多,当伯克夏的股价为1,300元时,很少有人负担得起,对于买得起一股的人来说,将股票分割为一百股对他来说并无任何影响,而那些认为有差别且真的因为我们股票分割而买进的人肯定会将我们现有的股东水准往下拉(难到我们牺牲到那些原有思想透澈换来一堆认为九张十元钞要比一张百元钞好的蛋头真得能够提升整个股东团队的素质吗?)人们若非基于价值而买进股票早晚也会基于相同原因卖掉股票,他们的加入只会使公司的股价偏离价值面而作不合理的波动。所以我们尽量避免那些会招来短期投机客的举动,而采取那些会吸引长线价值型投资者的政策,就像你在布满这类型投资者的股票市场中买进伯克夏的股票,你也可以在相同的市场中卖出,我们尽量维持这种理想的状态。

股票市场上讽刺的一点是太过于重视变动性,经纪商称之为流动性与变现性,对那些高周转率的公司大加赞扬(那些无法让你口袋麦可麦可的人,一定会让你的耳朵不得闲)但投资人必须有所认知,那就是凡事对庄家有利的一定对赌客不利,而过热的股市跟赌场没有两样。假设一家公司的股东权益报酬率为12%,而其股票年周转率为百分之百,又若买卖股票须抽1%的手续费(低价股的费率可能还更高)而公司股票以帐面净值进行交易,这样算下来光是每年股权移转的交易成本便占去净值的百分之二,且对公司的获利一点帮助都没有,(这还不包括选择权交易,后者将会使这项磨擦成本更上一层楼)玩这种大风吹的游戏实在是有点划不来,若是政府突然宣布调高企业或个人所得税16%时,相信大家一定都会跳起来,但过度重视变动性的结果便是要付出这样的代价。

过去在每天交易量约一亿股的年代(以今日的水准算是相当低的了),对所有权人来说是绝对是祸不是福,因为那代表大家要付出二倍于五千万股交易量的成本,又假设每买卖一股的交易成本为十五分钱,则一年累积下来约要花费75亿美金的代价,这相当于爱克森石油、通用动力、通用汽车与太古石油这四家全美最大企业的年度盈余加总,这些公司以1982年底计有750亿美元净值,约占财富杂志五百大企业净值与获利的12%,换句话说投资人只因为手痒而将手中股票换来换去的代价等于是耗去这些大企业辛苦一年的所得,若再加计约20亿投资管理费的话,更相当于全美前五大金融机构(花旗、美国银行、大通银行、汉华银行与摩根银行)获利的总和,这昂贵的游戏只是用来决定谁能吃这块饼,但没有一点办法让饼变得更大。(我知道有一种论点说这过程能使资金作更有效的配置,但我们却怀疑其可信度,相反的过热的股市反而妨碍的资金合理的配置,反而使饼变得更小。亚当史密斯说:自由市场中有一只看不见的大手能导引经济社会使其利益极大化,我们的看法是-赌场般的股市与神经质的投资行为仿佛是一只看不见的大脚碍手碍脚地拖累了经济社会向前发展。

与那些过热的股票相比,伯克夏目前的买卖价差约为30点,或大约2% ,依据交易量大小的不同,买卖双方所需支付的成本约略从4%(只买卖几股)递减至1 1/2 %(若量大的话可以议价方式降低差价与手续费),而伯克夏的股票交易单量通常较大,故平均成本不超过2%。同时伯克夏股票的周转率(扣除盘商间交易与亲属赠与)每年约仅3%,也就是说总的而言,伯克夏股东每年所付出的交易成本约占其市值的万分之六,粗估约为90万美金(这笔金额不少,但远低于市场平均),股票分割会增加交易成本,降低股东素质并鼓励公司股价与其内含价值悖离,我们想不到有任何一点好处。

去年这时我登了一小段广告寻求可能的购并对象,在我们的新闻事业我们告诉广告主重复刊登便会有结果(事实上是如此),所以今年我再复述一次我们购并的标准: 我们对具以下条件的公司有兴趣:

(1)钜额交易(每年税后盈余至少有五百万美元)

(2)持续稳定获利(我们对有远景或具转机的公司没兴趣)

(3)高股东报酬率(并甚少举债)

(4)具备管理阶层(我们无法提供)

(5)简单的企业(若牵涉到太多高科技,我们弄不懂)

(6)合理的价格(在价格不确定前,我们不希望浪费自己与对方太多时间)

我们不会进行敌意购并,并承诺完全保密并尽快答复是否感兴趣(通常不超过五分钟),我们倾向采现金交易,除非我们所换得的内含价值跟我们付出的一样多,否则不考虑发行股份。我们欢迎可能的卖方与那些过去与我们合作过的对象打听,对于那些好的公司与好的经营阶层,我们可以提供一个好的归属。

* * * * * * * * * *

今年的股东指定捐赠计划约有96.4%的有效票参与,总计在1984年初(帐列1983年)捐出的款项分配给1,353家慈善机构,共计约三百万美元,虽然股东回复占股权的比率颇高,但占股东总数的比率却不甚理想,主要的原因可能是新购并进来的股东人数较多且不熟悉本计划的内容,我们建议新股东赶快阅读相关信息,若你也想参加的话,我们强烈建议你赶快把股份从经纪人那儿改登记于自己的名下。

Blue Chips与伯克夏的合并案顺利完成,仅有低于0.1%的股东表示反对,也没有人要求再评估,在1983年我们因而获得了一些租税上的优惠,我们预期往后几年能够再获得一些,此外整个合并案有个小插曲,相较于1965年现有经营阶层接手时的1,137,778股,伯克夏现今有1,146,909股流通在外,若你当初持有1%的股权约等于现在的0.99%股权,不过伯克夏的资产已从过去单纯的纺织机器设备厂房,增加为拥有新闻、糖果、家具与保险事业,外加13亿美金的有价证券。

我们欢迎原来是Blue Chips的股东加入我们,为了帮助你们对伯克夏有进一步的认识,只要来信索取我们很愿意将1977-1982的年报寄给各位。

沃伦·巴菲特

董事会主席

1984年3月14日

1984年巴菲特致股东的信

致Berkshire公司全体股东

1984年伯克希尔的净值约增加了一亿五千万美金,每股约等于133美金,这个数字看起来似乎还不错,不过若考虑所投入的资金,事实上只能算普通,二十年来我们的净值约以22.1%年复合成长率增加(从1965年的19.46到1984年的1,108.77),去年则只有13.6%。

如同我们去年曾提过的,真正重要的是每股内在价值的成长率,不过由于其涉及太多主观的意见而难以计算,所以以我们的情况,通常用账面价值当作代替(虽然通常是有点低估),我个人认为在1984年内在价值与账面价值增加的程度可谓相当。

过去个人以学术角度曾跟各位提到暴增的资本将会拖累资本报酬率,不幸的是今年我们以报导新闻的方式跟各位报告,过去动辄22%的成长率已成历史,在往后十年我们大约要赚到39亿美金,每年才能以15%成长(假设我们仍维持目前的股利政策,后面我会详加讨论),想要顺利达成目标,必须要有一些极棒的点子,我跟我的执行合伙人查理芒格目前并无任何够棒点子,不过我们的经验是有时它会突然冒出来。

下表显示伯克希尔账面盈余的来源,由于年中与蓝筹印花合并致使我们在一些长期投资的股权发生变动,

而各个公司资本利得损失并不包含在内,而是汇总于下表最后“已实现出售证券利得”一栏(我们认为单一年度的出售证券利得并无太大意义,但每年加总累计的数字却相当重要),至于商誉的摊销则以单一字段另行列示,虽然本表列示的方式与一般公认会计准则不尽相同但最后的损益数字却是一致的:

比较细心的股东可能会发现盖可保险特别股利的金额与其分类的位置有变动,虽然损益数字些微受到影响,但实质上并无太大差别,但背后的故事却相当有趣。

如同去年我报告过的,(1)1983年中盖可宣布实施股票回购(2)同时我们签署协议同意盖可自我们手中买回等比例的股份(3)总结最后我们卖还给盖可35万股,并收到2,100万现金,而我们在盖可的持股比例则维持不变(4)我们著名的律师事务所认可这整件交易为减资(5)依税法我们只要缴交6.9%的集团企业间股利税(6)最重要的是这2,100万现金比我们未确认的未分配盈余少得多,故本质而言,我们将之视为股利的分配。

但由于这种情况并不常见且金额又不小,所以在去年季报与年报中我们特别加以分别列示,并且经我们的本地签证会计师认可同意。

而1984年通用食品也发生同样的状况,只是后者是直接自公开市场中买回,所以我们每天卖出一点股份以使我们在该公司的持股比例维持不变,同样的双方在交易之前已签订好协议,且我们收到的现金比我们在该公司未确认的未分配盈余少得多,总计我们收到2,100万现金,而持股比例则维持在8.75%不变。

但这时签证会计师的纽约总部却跳出来讲话,否决其分所的结论,认定我们在盖可与通用食品之间的交易属于股权买卖而非股利分配,在这种情况下,我们所收到的现金被认定为出售股票收入,在扣除当初的原始投资成本后,应列示为资本利得,当然这只是会计上的处理与税务无关。

虽然我们并不认同纽约方面的看法,但为免会计师出具保留意见,我们仍勉强接收,并重编1983年的报表,尽管如此,公司实质上未受任何影响,我们在这两家公司的权益、账上的现金、所得税与持有股权的市值皆维持不变。

而今年我们又与通用食品签订类似的协议,为了确保在税法上得以认定为股利分配,我们仍将在该公司维持持有的股权比例不变,当然若后续还有类似的情况我们一定会跟所有的股东报告。而在参与过这么多次类似的交易后,我们觉得这种做法对不卖出股份的股东同样有利,当一家经营绩效良好且财务基础健全的公司发现自家的股价远低于其内在价值时,买回自家股票是保障股东权益最好的方法了。

但我必须说明我是指那些基于市盈率角度的买回,并不包括那种不道德的green-mail(在这类交易中,甲乙双方为自身私利协议剥削不知情的丙方,甲方-是指职业股东在刚买下股票后,便对公司经营阶层发出要钱或是要命的勒索,而乙方-是指息事宁人的公司经营阶层,愿意用高价买回,只要这个钱不要是他出的就好,丙方-就这样被牺牲,别人花钱他来买单,结果公司经营阶层还信誓旦旦的说要维持公司利益,而不知情的股东只能呆呆的被宰还不自知。

去年我们几个投资头寸较大的被投资公司只要其价格与价值差异颇大时,都努力买回自家股份,而对于身为股东的我们而言,有两点好处

第一点很明显,是一个简单的数学问题,透过买回公司的股票,等于只要花一块钱的代价便能够获得两块钱的价值,所以每股的内在价值可大大的提高,这比花大钱去并购别的公司效果要好得多。

第二点较不明显,且没有什么人知道,实际上也很难去衡量,但时间一长其效果越明显,那就是管理当局可透过买回自家的股票来对外宣示其重视股东权益的态度,而非一味的要扩张个人经营事业的版图,因为后者往往不但对股东没有帮助,甚至反而有害股东的利益。如此一来,原有的股东与有兴趣的投资人将会对公司的前景更具信心,而股价便会向上反应而与其本身的价值更为接近。

相对地那一些成天把维护股东权益的口号挂在嘴边,却对买回自家股票的建议置之不理的人,很难说服大家他不是口是心非,久而久之,他便会被市场投资人所离弃。

最近我们靠前三大持股-盖可、通用食品与华盛顿邮报大量买回自家股票(埃克森-我们的第四大持股也积极买回股票,只是因为我们是最近才建仓,所以影响不大),而大发利市,我们对于投资这种具竞争优势同时又真正注重股东权益的管理阶层感到相当安心。

下表显示我们在1984年底,主要的投资头寸(所有数字已扣除Wesco等公司的少数股权)

(a)代表全部股权由伯克希尔及其子公司所持有

(b)代表由伯克希尔子公司蓝筹印花与Wesco所持有,依伯克希尔持股比例换算得来。

最近十年来实在很难找得到同时能够符合我们质与量(价格与价值的差距)标准的投资标的,我们尽量避免降格以求,但你知道什么事都不做才是最困难的一件事(有一位英国政治家将该国十九世纪的伟大归功于统治者的无为而治,但历史学家可以随随便便就提议,不过后继统治者却很难真的做到)

除了先前曾提到的数字,有关Wesco的经营理念在查理芒格写的报告中会详加描述。

此外我们控股的企业,如内布拉斯加家具店、喜诗糖果、水牛城日报与保险事业集团的经营,将在稍后加以说明。

内布拉斯加家具店

去年我曾介绍过B太太跟她的家族的优异表现,不过事实上我还低估他们的管理才能与人格特质,B太太身为公司的负责人,现年九十一岁,当地的报纸曾形容她每天工作完便回家吃饭睡觉,每晚等不到天亮便急着要回店里头上班,每天从早到晚,每周工作七天,她一天所决定的事情可能比一家大公司总裁一年内决定的事还多(当然是指好的决策)。

今年五月B太太荣获纽约大学颁赠荣誉博士学位,(她是个跳级生,在她获得这个学位之前,从来没有到学校上过一天课),在她之前获颁这项殊荣的包括埃克森石油总裁、花旗银行总裁、IBM总裁与通用汽车总裁等杰出企业人士。

而B家族有其母必有其子,由他们的表现可以得知,Louie B太太的儿子跟他三个小孩,皆遗传到B太太的个性,去年NFM单店的营业额增加一千多万美金,成为一亿一千多万,是全美单店业绩最高的一家家具量贩店,事实上它的成功不是没有道理的,以下数字说明一切。

根据去年财报,全国最大的家具零售商-Levitz自夸其所卖价格要比当地所有传统家具店要便宜许多,而该公司的毛利率却高达44.4%(亦即消费者每付100元所买的货品,公司的成本只要55.6元)。而NFM的毛利却只有前者的一半,其所凭借的便是优异的效率(包含薪资、租金与广告费等成本只占营业额的16.5%),我们不是要批评Levitz,事实上该公司经营亦颇出色,只是NFM的表现实在是太好了(记着这一切的一切都是从B太太1937年的五百块本钱开始),靠着精打细算与大量采购的成本优势,NFM在供献股东盈余的同时,也替顾客节省了可观的采购预算,这一点也使得该公司的客户分布越来越广。

人们常常问我,B太太到底有什么经营诀窍,而其实说穿了也不是什么深奥的道理,他们整个家族(1)对事业保持的热情与冲劲会让富兰克林与Horatio Alger看起来像辍学生(2)脚踏实地的去落实并果断的决定要做的事情(3)不受外在对于公司竞争力没有帮助的诱惑(4)对待所有人皆能保持高尚的人格。

我们对于B太太家族的人格的信任可从以下交易过程看出,NFM从来未找会计师查核,我们也从未对存货进行盘点或核对应收账款或固定资产,我们便交给她一张五千五百万的支票,而她给我们的是一句口头的承诺。

我们很荣幸能与B太太合伙做生意。

喜诗糖果

下表是该公司自从被蓝筹印花买下后,对其表现的一段回顾:

看得出其表现并非处于持续成长的状态,事实上盒装巧克力这行业的获利情况并不一定,有的品牌赔钱,但有的却颇有赚头,就我们所知只有一家竞争对手维持高获利,而喜诗的成功要归功于优秀的产品与杰出的经营人才-Chuck Huggins.

尽管在1984年我们产品价格的涨幅不若以往,大约1.4%,不过还好我们在过去几年一直困扰我们的成本控制问题上大有进展,除了我们无法控制原料成本外,其它费用仅较去年增加2.2%。过去我们由于单店销售数量(指重量,而非金额)略微下滑,整体销量只能靠增加门市来扩张,当然使得销售成本恶化,1984年单店销量减少1.1%,但整体销量因扩张门店的关系成长0.6%(两者皆已将1983年53周的因素列入考虑)。

喜诗糖果的销售受到季节因素的影响越来越大,在圣诞节到来的前四周,其业绩与获利分别占全年的四成与七成五,此外复活节与情人节期间的业绩也特别好,至于平时的生意表现便平平,不过也因为如此使得管理部门与员工在忙季特别辛苦,需要特别的耐性来处理大量的订单。而即使如此服务态度与产品品质却一点也没有打折扣,至于其它同业我就不管保证,事实上有的为了降低成本增加保存期限而添加防腐剂或将成品加以冷冻,我们宁愿大家辛苦一点而拒绝这样的做法。

此外我们的店在非假日期间遭遇到一些新式食物与零食店的竞争,所幸在1984年我们推出六种新式糖果棒加以反击,其效果颇佳广为消费者所接受,目前我们正在研发新产品预计在不久的未来推出上市。

展望明年我们期望把成本增加幅度压得比通货膨胀率低,当然这必须要增加单店的销量来加以配合,预估平均售价将调涨6-7%,获利将稳定成长。

水牛城晚报

1984年该报的获利超过我们的预期,与喜诗糖果控制成本一样具成效,不包括编辑室,整体的工作时数减少约2.8%,由于生产力的增进,使得整体成本减少约4.9%,Stan Lipsey与其经营团队的表现为业界之最,但我们同时也面临一项不利的因素,在年中我们与工会签订一项数年的工作合约,使得工资大幅调涨,基于过去1977-1982年该报亏损时,工会与员工一致配合的态度,是使我们战胜Courier-express的关键因素,所以我们认为这种调整尚属合理,若非当时我们及时将成本降低,现在的结局可能完全相反,而由于这项调整案系分阶段进行,所以对1984年的影响有限,但到明年此时便会全数反应,虽然我们可以努力提高生产力作为因应,但不可避免的明年的单位劳动成本将大幅增加,而新闻印刷成本预估也将增加,由于这两项不利因素,明年毛利将略微下滑。

但另外有两点是对公司有利的:

(1)本报发行流通的范围是一个广告效用极高的地区,相对于一般地区性报纸对广告主的效益极为有限,一个几百英里远的订户对位于本地的杂货店来说一点效用也没有,对于一家报社来说,其开支主要取决于总发行量,而其广告收入(约占总营收的七到八成)却要依靠实际有效的发行量。

(2)水牛城报纸的零售业绩特别突出,广告主只要凭着这份报纸便能将信息传递到所有潜在的客户手中。

去年我曾告诉各位该报优异的读者接受度(在全美前一百大报纸中,我们在平日排名第一、而假日则排第三),最新的资料显示前者仍维持第一、而后者则跃居第二位(不过我们水牛城的订户数却减少,主要是在平日部分),而我们曾提到高接受度的原因是由于我们丰富的新闻内容(在相同规模的报纸中,我们提供的新闻量是最多的),1984年的比率是50.9%(相较于去年的50.4%多一点),远较一般的35%-40%高出许多,而我们也会继续维持在50%以上的比率,另外去年我们虽然减少一般部门的工作时数,但编辑部门的编制却维持不变,虽然编辑室的开支增加达9.1%,远较总成本增加4.9%为高。

在商业社会中,一家强势报纸的优势是极为明显的,老板通常相信惟有努力地推出最好的产品才能维持高获利,但是这种令人信服的理论却让无法令人信服的事实打破,当一流的报纸维持高获利时,三流报纸所赚得的钱却一点也不逊色有时甚至更多,只要你的报纸在当地够强势,当然产品的品质对于一家报纸提高市场占有率极为关键,而我们相信在水牛城也是如此,而且像Alfred这样的人能领先我们的最主要原因亦是如此。

一旦主宰当地市场,报纸本身而非市场将会决定这份报纸是好还是坏,不过好或坏,终将大发利市,在一般行业却不是这样,不良品质的产品它的生意一定不好,但即使是一份内容贫乏的报纸对一般民众来说仍具有布告栏的价值,其它条件相同时,一份烂报当然无法像一份一流报纸拥有广大的读者,但对一般市民却仍具用处,而间接使得广告主认同其存在的价值。

因为市场对于报纸品质的要求水准并不高,管理阶层便需自我要求,我们的报纸在量的方面具体地要求新闻成本需高于一般同业水准,而我们也有信心Stan Lipsey与Murray Light会继续在质的方面予以加强,查理与我皆相信报纸是社会中的一个特殊机构,我们相当引以为傲,也期待在往后的日子更将更上层楼。

保险业

整个产业如下表所示:

上表充分显示出整个产险业所面临到的状况,综合比率代表保险总成本(产生的损失与费用)占保费收入的比率,当它低于一百时表示有承保利益,反之则有承保损失,过去几年我一再强调公司每年惟有保持10%以上的保费成长速度方能确保此比率不变,这是基于费用占保费收入的比例不变,而理赔损失将因为单量、通胀与法院判决扩大理赔范围等原因,而每年成长百分之十的假设。而不幸的是,实际情况真如我所预言,总计从1979-1984年间保费收入约增加61%(平均年增率10%),而综合比率与1979年一样皆是100.6,相较之下,同业保费平均增加30%,综合比率则变成117.7,而到今天我们仍相信保费收入的年变动率是承保获利趋势的最佳指针。目前显示明年的保费年增率将超过10%,所以假设明年不会发生什么特别大的灾害,我们预期综合比率将往好的方向发展,然而若依照目前产业损失的估计(及年增率10%),保费收入必须连续五年成长15%,才能将综合比率降回到100,亦即代表到1989年时保费需要成长整整一倍,这似乎是不太可能的一件事,所以持平而言,我们预期保费每年将成长大约超过10%,而综合比率在产业竞争激烈的情况下,将维持在108-113之间。

我们自己在1984年的综合比率是可怜的134(在这里我不包括Structured Settlement在内)这是连续三年我们的表现比同业水准差,我们预期明年综合比率会变好,而且也会比同业表现的好,自从Mike从我手中接下保险业务后已改正了不少先前我所犯下的错误,而且过去几年我们的业务集中在一些表现不如预期的保单上,这种情况将有助于与我们竞争的同业退缩甚至出局,而当竞争局势打破后,我们就可以提高保费而不怕失去客户。过去几年我一再告诉各位总有一天我们坚强的财务实力将有助于我们取得保险营运的竞争优势,而这一天终将来临,无疑的我们是全美产险营运最佳,资金最雄厚的保险公司(甚至比一些有名规模又大的公司还要好),同样重要的是公司的政策便是要持续维持此优势,保单购买者用钱所换到的只是一纸承诺,而这纸承诺必须要经得起所有的逆境而非顺境的考验,最低限度,它必须要能够经得起低迷股市与特别不利的承保状况等双重考验,我们的保险子公司有意愿也有能力确保其承诺在任何状况下兑现,这是没有多少家保险公司能做得到的。

我们的财务实力对于去年曾提过的结构赔付(分阶段赔付)与损失准备计提业务上来说是一项很好用的利器,结构赔付的理赔申请户与申请再保的保险公司必须要百分之百确定在往后的几十年内能顺利获得支付,很少产险公司能够符合这种要求(事实上只有少数几家公司能让我们有信心将我们自己的风险再保出去),而我们在这方面的业务大有成长,我们持有用以弥补可能的负债的资金从一千六百万成长至三千万,我们预期这项业务将继续成长且成长速度更快,为此我们特地为执行该业务的哥伦比亚保险公司办理增资,虽然竞争颇为激烈但获利却也令人满意。

至于盖可保险的消息与往常一样大致上都不错,这家公司1984年在其主要业务的投保户大幅增加,而其投资部门的表现一样优异,虽然承销结果不尽理想,但仍较同业突出,截至去年底我们拥有该公司36%的权益,若以其产险总保费收入八亿八千万计,我们的部分约有三亿二千万左右,大约是我们自己承保量的二倍。

过去几年我一再提醒各位盖可的股价涨幅明显超越其本业的表现,虽然后者一样杰出,盖可在我们公司的账面价值成长幅度大于该公司本身内在价值的成长幅度,而我同时也警告各位这种情形不会年复一年地一再发生,总有一天其股价的表现将逊于本业,而这句话在1984年应验了,去年盖可在伯克希尔的账面价值没什么变动,不过其公司的内在价值却大幅增加,而由于盖可代表着伯克希尔27%的净值,当其市场价值迟滞不前,直接便影响到伯克希尔净值成长的表现,但我们对这样的结果并不会觉得有什么不好,我们宁愿要盖可的企业价值倍增而股价下跌,也不要公司内在价值减半而股价高涨,不仅是盖可,乃至于我们所有的投资,我们看的是公司本质的表现而非其股价的表现,如果我们对公司的看法正确,市场终将还它一个公道。

所有的伯克希尔股东皆由于盖可的经营团队,包括Jack Byrne、Bill Snyder与Lou Simpson而获益良多,在他们的核心事业-低成本的汽车与房屋住宅保险,盖可拥有显著且持续的竞争优势,这在一般业界并不多见,可谓投资人的稀世珍宝(盖可本身正说明的这一点,优秀的经营团队将所有的重心放在核心事业以维持高获利能力),盖可核心事业所产生的资金大部分皆交由Lou Simpson来投资,Lou是一个情绪与理性兼具的罕见人才,这项人格特色使其在长期投资方面有杰出表现,即使承受的较低的风险,其投资报酬却较同业表现要好的许多,我对以上三位杰出经理人表达赞赏与感谢之意。

我认为所有在产险业有重大投资的股东,对于这行业每年盈余报告的一项盲点要特别注意,Phil Graham在担任华盛顿邮报的发行人时曾说:“新闻日报是攥写历史的第一手草稿”,而很不幸的,产险从业者所提供的年度财务报告,也可称得上是该公司财务与经营状况的第一手草稿。

主要的问题在于成本,保险业最主要的成本是保户的理赔,而对于当年的收入会发生多少损失实在是很难以去估计,有时损失的发生与其程度要在好几十年之后才会明朗。一般来说,产险业当年度确认的损失主要包含有下列几项:(1)当年发生且支付的损失(2)对于已发生且提报但仍未解决案件的估计损失(3)对于已发生但尚未提报,亦即保险从业者尚不知情案件所作的损失估计数字(一般业界称之为IBNR-发生了但尚未提报)以及(4)对于以前年度对于前述(2)(3)项估计所作之调整。

虽然上述的调整时间可能会拉得很长,但不管怎样,先前在X年所估计数字与实际的差异,于以后年度不论是X+1或是X+10年,一定要修正回来,而这无可避免地,也将使得以后年度的损益数字遭到误导,举例来说,假设我们的一位保户在1979年受伤,而当时估计的理赔金额为一万美元,所以在当年度我们便会在账上计提一万美元的损失与准备,又若后来到了1984年商双方以十万美元合解,结果我们必须还要于1984年另行确认九万美元的损失,虽然我们明知道该项损失系属于1979年所发生的,又再假设那是我们在1979年所接惟一的个案,则公司的损益与股东的权益将明显遭到误导。

不管管理当局的意图如何地正当,由于需要广泛地应用“估计”来组合产险业财务报表上所有看似真确的损益数字,所以无可避免地其中一定隐含着某些错误。而为了减少这类错误,大部分的保险人运用各种不同的统计方法来调整其对成千上万的被保险人之损失估算,以作为加总估计所有应付义务的基础资料,而除此之外另外计提的特别准备则称之为补充准备,而调整的目的是要使得损失在真正确定支付金额之前,高估与低估的机率尽量接近百分之五十。

在伯克希尔我们已另加一项我们认为合理的损失准备,然而近年来它们却显得不太适当,而在此有必要让各位知道牵涉到这项损失准备计提错误的严重性,如此大家便可明了此计提过程是如何地不合理,从而判断公司的财务报表是否存在某些系统性的偏差。

下表显示近年来我们跟各位报告的保险承销成绩,同时并提供一年之后以“若当时我们知道则我们认为我们现在认为应该是如何”的基础下的计算数字,而所谓地“我们认为我们现在认为应该是如何”系因为这其中还包含许多对以前发生的损失所作的估计调整,然而这些损失却还没有作最后的确定,只是因为一年的经过使得整个估计过程较为准确而已。

(Structured Settlement与loss reserve assumption等保险业务不包括其中)

为了让各位近一步了解上表,让我们以1984年的数字加以解释,当年的税前承保损失为四千五百万(这其中包括二千七百万为当年度所发生的损失,加上前一年度一千七百万估计的差异数)

由此你可以发现,我跟各位报告的数字与实际所发生的数字有很大的出入,而且这几年的差异数越来越不利,这让我觉得非常地懊恼,因为(1)我一向自认说话算话(2)我和我的保险事业经理人若早发现事情的严重性一定不会坐视不管(3)我们少估计了损失,等于是多付给国库本来不需付的税金(虽然早晚会修正回来,只是时间拉得越长,我们损失的利息就越多)。

而由于我们将整个重心摆在意外险与再保险事业,比起其它产险从业者我们在估计损失这上头隐含更多问题(当你承保的一栋建筑物烧毁了,你可以很快地在损失成本上作反应,而如果向你投保的雇主发现他一名退休的员工,在几十年前因工作关系感染某种疾病,你反应则慢很多),即便如此,我仍对于所犯的错误感到不好意思,在直接投保部分,我们大大低估了法院及陪审团不顾事实真相与过去判例对损害赔偿的认定,而要求我们这些所谓富裕群体付钱的群起效应,我们也低估了一般大众对于受伤者应获得巨额补偿的传染效应。在再保险部分,既然我们自身已低估了应计提准备,向我们寻求再保的保险公司也犯了相同的错误,由于我们的损失系依据对方所提供的资料提存,所以他们犯的错也等于是我们犯的错一样。

最近我听到一则故事可以用来说明保险业目前所遇到的会计问题,有一位仁兄因公赴海外出差,有一天接到他姐姐来电表示父亲因意外身故,由于一时无法赶回国内参加丧礼,他便交待姐姐处理一切丧葬事宜并允诺负责所有费用,之后当他回国后不久便收到一张几百块美金的账单,他马上就把它给付掉,不过隔一阵子他又收到一张15元的账单,而他也付了,可是没想到一个月过后他再度收到类似15元的账单,他终于忍不住打电话给他姐姐问一问是怎么回事,只见他老姐在电话的另一头淡淡地表示:“噢!没什么,忘了告诉你,那是因为爸爸身上穿的那套西装是用租的”。

如果这几年你是从事保险业-尤其是再保险事业的话,这段故事听下来可能会让你很心痛,尽管我们已尽可能让所有类似前述的西装租金列入在当期的财务报表上,但过去这几年的结果却令我们感到汗颜,也足以引起各位的怀疑,在往后的年报中我会持续跟诸位报告每年浮现的差异,不论是有利或是不利的。

当然在产险业间,不是所有准备计提不当的错误都是无心之过,随着承保绩效持续恶化,加上管理当局在损失准备计提乃至于财务报表表达上有很大的裁量权,所以人性黑暗的一面便彰显出来,有些公司若真正认真去评估其可能发生的损失成本的话,他们可能早已不适合再继续经营下去,在这种情况下,有些被迫往特别乐观的方向去看待那些还未支付的潜在赔偿款,有些则从事一些可以将损失暂时隐藏起来的交易行为。当然这些行为可以撑过一阵子,外部独立的会计师也很难有效地对这类行为加以规范制止,当一家保险公司实际上的负债大于资产时,通常必须由公司本身宣告自己死亡,在这种强调自我诚信的制度下,尸体本身通常会一再给自己翻案复活的机会。

在大部分的公司,倒闭的原因是因为现今周转不灵,但保险公司的情况却不是如此,你挂掉时可能还脑满肠肥,因为保费是从保户一开始投保时便收到,但理赔款却是在损失发生之后许久才需支付,所以一家保险公司可能要在耗尽净值之后许久才会真正耗用完资金,而事实上这些所谓的活死人,通常更卯尽全力以任何价格承担任何风险来吸收保单,以始得现金持续流入,这种态度就好像一个亏空公款去赌博的职员,只能被迫继续挪用公司的钱再去赌,期望下一把能够幸运的捞回本钱以弥补以前的亏空,而即使不成功反正贪污一百万是死罪,贪污一千万也是死罪,只要在事情东窗事发之前,他们还是能够继续保有原来的职位与待遇。

别的产险公司所犯的错对伯克希尔来说,不仅只是听听而已,我们不但身受那些活死人削价竞争之痛,当他们真的倒闭时,我们也要跟着倒霉,因为许多州政府设立的偿债基金系依照保险业经营状况来征收,伯克希尔最后可能被迫要来分担这些损失,且由于通常要很晚才会发现,事件会远比想象中严重,而原本体质较弱但不致倒闭的公司可能因而倒闭,最后如滚雪球一般,一发不可收拾,当然如果管理当局发现的早而及时加以防范,强制那些烂公司结束经营,当可防止问题进一步扩大。

从1983年十月到1984年六月间,伯克希尔的保险子公司持续买进大笔的华盛顿公用电力供应系统的一、二、三期债券(WPPSS就是那家在1983年七月因无法履约偿还当初发行二十二亿美元债券用以兴建四、五期电厂计划(现已放弃)的公司,虽然这两种债券在义务人、承诺事项与抵押担保品上有极大不同,但四、五期问题的发生对于一、二、三期债券来说,已蒙上一层阴影,且有可能对后续发行债券产生重大问题,此外一、二、三期本身的一些问题也可能摧毁Bonneville所提供原先看起来颇具信用基础的保证。尽管有这些负面因素,但查理跟我评估以我们当初买进时所承担的风险与购买的价格(远低于现在的市价)来说,其预期报酬仍足以弥补所要承担的风险。

如你所知我们为保险子公司买进上市公司股票的标准与我们买下整家企业的标准并无二致,然而这种企业评价模式并未广为基金经理人所应用,甚至还遭到学术人士批评,尽管如此,对于那些追随者来说却颇为受用(对此有些学者会说,或许实际上真得可行,但理论上一定行不通,简单地说,若我们能以合理的价格买到代表一小部分优良企业的经济利益,且能累积一些这样的投资组合的话,对我们来说也是一件不错的事。而我们甚至把这种评价模式衍伸到像WPPSS这类的债券投资之上,我们比较在WPPSS的一亿四千万期末投资成本与同样金额的股权投资,前者可产生二千三百万的税后盈余(透过支付利息费用),且都是现金,只有少数企业每年可赚得16.3%的税后资本报酬率,就算有,其股票价格也高得吓人,以一般平均并购交易来说,一家无财务杠杆每年可赚得二千三百万的税后盈余(等于税前要赚四千五百万)的公司,大约要价二亿五到三亿美元(有时还更高),当然对于那种我们了解且特别偏爱的公司,或许真的下得了手,但那还是等于我们购买WPPSS价钱的两倍。

然而在WPPSS这个案子中,我们仍然认为存在有在一、二年内一文不值的些许潜在风险,同时可能也会有暂时付不出利息的风险存在,更重要的是我们所持有二亿美金面值(大约比我们持有成本高出48%)的债券。当然获利具有上限也是一大缺点,但各位必须了解,大部分的事业投资除非持续投入大量的资金,事实上所谓的获利上限的空间极为有限,这是因为大部分的企业无法有效地提高其股东权益报酬率-即使是原先一般认定可自动提高报酬率的高通胀环境也是如此。

让我们对这个把债券当作投资的个案进一步作说明,若你决定将每年12%报酬的债券利息收入继续买入更多的债券,它就好比你投资一些保留盈余继续再投资的一般企业一样,就前者而言,若今天你以一千万投资30年票面零利率的债券,则三十年后即2015年你约可得到三亿美元,至于后者,若你同样投资一千万,则三十年后一样公司市值可增加至三亿美元,两者在最后一年皆可赚得三千二百万美元。换句话说,我们投资债券就好像把它当成一种特殊的企业投资,它具备有利的特点,也有不利的特点,但我们相信若你以一般投资的角度来看待债券的话,将可避免一些头痛的问题。例如在1946年二十年期AAA级的免税债券其收益率约1%不到,事实上买进这些债券的投资人等于是投资一家每年赚不到一个百分点的烂企业,若这些投资人有一点商业头脑,面对这样的投资条件,他一定会大笑地摇头走开,当时有一些具有大好前景且每年可赚得税后10%、12%甚至15%的公司,却以账面价值进行交易,当时能以账面价值交易的公司大概没有人会怀疑它赚不到1%的报酬率,但当时习惯买卖债券的投资人仍努力地在这样的基准下进行交易,在往后的二十年间,虽然情况没有当初那么夸张,债券投资人持续地以从商业角度来看完全不合理的条件,签下长达二、三十年的约定,(在至今我个人认为最佳的投资教材-由格雷厄姆所写的《聪明的投资者》书中最后一段提到,最佳的投资是以商业角度来看的投资)

我们必须再次强调投资WPPSS一定具有相当风险,且很难加以具体衡量,但查理跟我一生若有五十次类似的投资机会,我想我们最后结算的成绩应该不赖,但我想我们一年大概遇不到五次以上相同的机会,虽然长期累积下来的成绩铁定会不错,但也难保有一年的结果会很惨(那也是为什么前面所有的句子开头不是查理跟我或是我们的原因)。

大部分的经理人没有太大的动机去做那些聪明但有时可能会变成白痴的决策,他们个人的得失利弊太明确不过了,若一个很棒的点子真的成功,上头可能拍拍他的肩膀以示鼓励,但万一要是失败,却可能要卷铺盖走路(依照老方法而失败是一条可行之路,就一整个团体而言,旅鼠可能身负臭名,但却没有一只单独的旅鼠会受到责难),但在伯克希尔却不同,拥有47%的股权,查理跟我不怕被炒鱿鱼,我们是以老板而非员工的身份支领报酬,所以我们把伯克希尔的钱当作自己的钱一样看待,这常使得我们在投资行为与管理风格上不遵循老路。

我们不墨守成规的做法表现在我们将保险事业的资金集中投资之上(包括WPPSS债券投资),而这种做法只有当像我们一样具备特别雄厚的财务实力方能成功,对其它保险公司来说,相同程度的集中持股可能完完全全不合适,因为它们的资金实力可能无法承受任何重大错误的发生,不管那个投资机会基于必须的分析看起来多么吸引人都一样。以我们的财务实力我们可以买下少数一大笔的我们想要买且用合理的价格投资的股票(Bill Rose形容过度分散投资的麻烦,若你拥有四十位妻妾,你一定没有办法对每一个女人认识透彻),长期下来我们集中持股的政策终会显现出它的优势,虽然多少会受到规模太大的拖累,而就算某一年度它们表现得特别糟,至少你还能够庆幸我们投入的资金比各位还多。

我们在WPPSS的债券投资分几个不同时点与价格买进,若我们决定要调节有关部分,可能要在变动结束后许久才会知会各位,(在你看到这篇年报时,我们可能已卖掉或加码相关部位),由于股票的买卖是属于竞争激烈的零和游戏,所以即使是加入一点竞争到任何一方,也会大大影响我们的获利,所以我们买进WPPSS的债券可以作为最佳范例,从1983年十月到1984年六月间,我们试着买进所有第一、二、三期的债券,但到最后我们只买到所有流通在外数量的百分之三,如果我们再碰到一个头脑清楚的投资人,知道我们要买入而跟着进场,结果可能是我们以更高的价格买到更少的债券(随便一个跟班可能要让我们多花五百万美金),基于这项理由,我们并不透露我们在股票市场上的进出,不论是对媒体,或是对股东,甚至对任何人,除非法令上特别要求。

最后我们对WPPSS的债券的最后心得是大部分情况下,我们不喜爱购买长期的债券,事实上近几年来也很少买进,那是因为债券就像美元一样稳固,而我们对于美元长期的前景看淡,我们相信高通货膨胀摆在眼前,虽然我们无法预测真正的数字,而且不排除完全失控的可能性。这听起来不大可能会发生,考虑到目前通胀已有下降的趋势,我们认为以目前的财政政策(特别是预算赤字)相当危险且很难加以改善(到目前为止两党的政治人物多听从Charlie Brown的建议,没有什么问题是无法加以控制的),但若不能加以改善,高通胀或许暂时不再发生(但却无法完全摆脱),而且一旦成形,可能会加快速度向上飙涨。当通胀维持在5%-10%之间,其实投资股票或债券并无太多分别,但在高通胀时代可就完全不是那么一回事了,在那种情况下,投资股票组合在实质上将会蒙受重大损失,但已流通在外的债券却可能更惨,所以我们认为所有目前流通在外的债券组合事实上隐含着极大的风险,所以我们对于债券投资特别谨慎,只有当某项债券比起其它投资机会明显有利时我们才会考虑,而事实上这种情况少之又少。

一般公司都会跟股东报告股利政策,但通常不会详加解释,有的公司会说我们的目标是发放40%-50%的盈余,同时以消费者物价指数增加的比率发放股利,就这样而已,没有任何分析解释为何这类的政策会对股东有利,然而资金的配置对于企业与投资管理来说是相当重要的一环,因此我们认为经理人与所有权人应该要好好想想在什么情况下,将盈余保留或加以分配会是对股东最为有利。

首先要了解的是,并非所有的盈余都会产生同样的成果,在许多企业尤其是那些资本密集(资产/获利比例高)的公司,通胀往往使得账面盈余变成人为的假象,这种受限制的盈余往往无法被当作真正的股利来发放,而必须加以保留再投资以维持原有的盈利状况,万一要是勉强发放,将会使得公司在以下几方面失去竞争力:(1)维持原有销售数量的能力(2)维持其长期竞争优势(3)维持其原有财务实力,所以不论其股利发放比率是如何保守,一家公司要是常此以往将会使得其注定面临淘汰,除非你一再投入更多资金。

对公司老板来说受限制的盈余也并非毫无价值,但它们的折现值通常少得可怜,事实上企业又非用它们不可,不管它们可产生的经济效益有多差,(这种不管前景多么不乐观一律保留的情况,在十年前由Consolidated Edison无意间所提出而后令人难以置信的广泛流传着,在当时一项惩罚性的规范政策是使得公司的股价以远低于账面价值的价格交易的主要原因,有时甚至以25%的账面值交易,亦即当每一块钱的盈余被予以保留再投资,市场预期其将来所可能产生的经济效益只有25分钱,讽刺的是尽管这种由金变成铜的现象一再发生,大部分的盈余还是持续的被保留下来再投资。在此同时,在纽约都会区的建筑工地逐渐树起了企业的标语写到:“我们还要继续挖下去吗?”

对于受限制的盈余我不再多谈,让我们将话题转到更有价值的不受限制的部分,所谓不受限制的盈余顾名思义可以加以保留,也可以予以分配,我们认为分配与否主要取决于管理当局判断何者对公司股东较为有利,当然这项原则并未广为大家所接受,基于某些理由管理当局往往偏好将盈余予以保留以扩大个人的企业版图,同时使公司的财务更为优良。但我们仍然相信将盈余保留只有一个理由,亦即所保留的每一块钱能发挥更大的效益,且必须要有过去的成绩佐证或是对未来有精辟的分析,确定要能够产生大于一般股东自行运用所生的效益。具体而言,假设有一位股东持有一种10%无风险永久债券,这种债券有一个特色,那就是投资人每年有权可选择领取10%的债息或将此10%继续买进同类型的债券,假设其中有一年当时长期无风险收益率为是5%,则投资人应当不会笨到选择领取现金而会将之继续买进同类型的债券,因为后者能够产生更高的价值,事实上若他真的需要现金的话,他大可以在买进债券后在市场上以更高的价格拋售变现,换句话说若市场上的投资人够聪明的话,是没有人会选择直接领取现金债息的。相反的若当时市场的收益率是15%,则情况将完全相反,没有人会笨到要去投资10%的债券,即使他手上的闲钱真得太多,他也会先选择领取现金之后再到市场上以较低的价格买进相同的债券。

同样的道理也可以运用在股东思考公司的盈余是否应该发放的问题之上,当然这时候的分析可能较为困难且容易出错,因为再投资所能赚得的报酬率不像债券那个案例是白纸黑字的数字,反而可能会变动不一,股东必须去判断在可见的未来其平均的报酬率是多少,而一旦数字订下来的话,之后的分析就简单多了,若预期报酬率高便可以再投资,反之则应要求加以分配。许多企业的经理人很理智地运用上述标准对待旗下子公司,但到了自己所掌管的母公司可就完全不是那么一回事了,他们很少会站在股东的立场为大家想,这种类似精神分裂症的经理人,一面要求每年只能产生5%报酬率的子公司甲将资金分配回母公司,然后转投资到每年可产生15%报酬率的子公司乙,这时他从不会忘记以前在商学院所学到的校训,但若母公司本身预期的报酬率只有5%(市场上的平均报酬率是10%),他顶多只会依循公司从前或同业平均的现金股利发放率来做而已,当他要求旗下子公司提出报告对其保留盈余的比例做出解释的同时,他却从来不会想到要对他公司背后的股东做出任何说明。

在判断是否应将盈余保留在公司,股东不应该只是单纯比较增加的资本所能增加的边际盈余,因为这种关系会被核心事业的现况所扭曲,在高通胀的时代,某些具特殊竞争力的核心事业能够运用少量的资金创造极高的报酬率(如同去年我们曾提过的经济商誉),除非是经历销售量的巨幅成长,否则一家好的企业定义上应该是指那些可以产生大量现金的公司,相对的如果一家公司将本来的资金投入低报酬的事业,那么即使它将增加的资本投入较高报酬的新事业,表面上看起来是不错,但实际上却不怎么样,就好比在高尔夫球配对赛中,虽然大部分的业余选手成绩一塌糊涂,但团体比赛只取最好的成绩却由于部分职业选手的精湛球技而显得出色。许多表面上持续取得好绩效的公司事实上把大部分的资金投资在不具竞争力的事业之上。只是前者掩盖住后者惨不忍睹(通常是用高价并购平庸的企业)的失败,而经营阶层也一再强调他们从前一次挫败中学到的经验,但同时马上物色下一次失败的机会。这种情况下,股东们最好把荷包看紧,只留下必要的资金以扩充高报酬的事业,剩下的部分要么就发还给股东,要么就用来回购股票(一种既可以增加股东权益,又可以避免公司乱搞的好方法)。

以上的讨论并不是说公司的股利要随着每季盈余或投资机会的些微差异便要跟着变来变去,上市公司的股东一般偏好公司有一贯稳定的股利政策,因此股利的发放应该要能够反应公司长期的盈余预期,因为公司的前景通常不会常常变化,股利政策也应该如此,但长期而言公司经营阶层应该要确保留下的每一块钱盈余发挥效用,若一旦发现盈余保留下来是错的,那么同样也代表现有经营阶层留下来是错的。

现在让我们回过头来检视伯克希尔本身的股利政策,过去记录显示伯克希尔的保留盈余可赚得较市场更高的报酬率,亦即每一美元留存收益可比市场平均水平创造更多的价值,在这种情况下,任何发放股利的动作可能都不利于所有伯克希尔的大小股东。事实上,以我们过去刚开始经营事业的经验显示,在公司的草创初期发放大量的现金股利并不是一件好的事情,当时查理跟我掌控三家企业-伯克希尔、多元零售与蓝筹邮票公司(现在已合并为一家公司),蓝筹邮票公司只发放一点股利而其余两家皆未发放,相反的若当时我们把所赚的钱统统发掉,我们现在可能赚不到什么钱,甚至连一点资本也没有,这三家公司当初各自靠一种事业起家(1)伯克希尔的纺织(2)多元零售的百货公司(3)蓝筹邮票的邮票买卖,这些基础事业(特别要提到的是,那些我跟查理再三斟酌敲定的一个形容词),目前已(1)幸存下来但赚不到什么钱(2)规模萎缩并发生大幅亏损(3)只剩当初入主时5%的营业额。所以只有将资金投入到更好的事业,我们才能克服先天上的劣势(就好像是在补救年轻时的荒诞),很明显的,多元化是对的。

我们将持续多元化并支持现有事业的成长,虽然我们一再强调,这些努力的报酬铁定比过去的成绩逊色,但只要被保留下来的每一块钱能够创造更大的利益,我们便会持续的这样做,而一旦我们评估留下的盈余无法达到前述的标准,我们一定会把所有多余的钱发还给股东,当然会同时权衡过去的记录与未来的前景,当然单一年度的变化颇大,基本上我们会以五年为期作为判断。

我们现今的计划是用保留的盈余来扩充保险事业,我们大部分的竞争对手财务状况比我们差而不愿大幅的扩充,但此刻正值保费收入大幅成长之际,比起1983年的50亿,预计1985年将成长至150亿,这正是我们大捞一笔的难得良机,当然没有什么事是百分之百确定的。

又到了每年我刊登小广告的时候了,去年John Loomis(我们一位特别有心的股东)跟我们提到一家完全符合我们标准的公司,我们马上加以锁定,只可惜最后因为一项无解的问题而功亏一篑,以下是跟去年一模一样的广告:

(1)巨额交易(每年税后盈余至少有五百万美元)

(2)持续稳定获利(我们对有远景或具转机的公司没兴趣)

(3)高股东报酬率(并甚少举债)

(4)具备管理阶层(我们无法提供)

(5)简单的企业(若牵涉到太多高科技,我们弄不懂)

(6)合理的价格(在价格不确定前,我们不希望浪费自己与对方太多时间)

我们不会进行敌意并购,并承诺完全保密并尽快答复是否感兴趣(通常不超过五分钟),我们倾向采现金交易,除非我们所换得的内在价值跟我们付出的一样多,否则不考虑发行股份。我们欢迎可能的卖方与那些过去与我们合作过的对象打听,对于那些好的公司与好的经营阶层,我们可以提供一个好的归属。

今年破记录的有97.2%的有效股权参与1984年的股东指定捐赠计划,总计约三百多万美元捐出的款项分配给1,519家慈善机构,股东会的资料包含一个可以让你表达对这项计划的意见(例如是否继续、每一股应捐赠多少等等)你可能会有兴趣知道事实上在此之前从未有一家公司是以股东的立场来决定公司捐款的去向,经理人在信任资本主义的同时,好像不太相信资本家。

我们建议新股东赶快阅读相关信息,若你也想参加的话,我们强烈建议你赶快把股份从经纪人那儿改登记于自己的名下。

伯克希尔的股东年会预计于1985年五月二十一在奥马哈举行,我希望各位届时都能参加,大部分公司的股东年会都是在浪费股东与经营阶层的时间,有时是因为经营阶层不愿深入讨论公司的基本面,有时是因为有些股东只顾自己出锋头而未真正关心公司的事务,本来应该是经营事业的讨论会最后往往变成一场闹剧(这是件再划算不过的主意,只要买进一股,你就可以让一大群人坐着听你高谈阔论),最后往往是劣币驱逐良币,使得真正关心公司的股东避而远之,剩下一堆爱现的小丑。

伯克希尔的股东年会却完全不是那么一回事,虽然与会的股东一年比一年多,但至今我们却很少遇到什么蠢问题或是以自我为中心的言论,相反的,大家提出的都是一些有见地的商业问题,正因为大家开会的目的便是为此,因此不管要花多少时间我跟查理都很乐意为大家解答这类的问题,(然而很抱歉我们无法在其它的时候用书面或电话回答问题,因为以一家拥有三千名股东的公司,若一一回答的话实在是太没有效率了),而我们惟一无法回答的商业问题是正直要花多少代价去证明,尤其是我们在股票市场上的进出。

最后我通常要花一点时间来吹嘘我们公司的管理干部有多好,欢迎来参加年会,你就晓得为什么了,外县市来的可以考虑到内布拉斯家具店逛逛,若你决定买些东西,你会发现你所省下的钱足够支付你这趟的旅费,相信你一定会觉得不虚此行的。

期后事项,三月十八日在报告付梓的一周之后,我们协议以每股172.5美金买进三百万股资本城广播Capital Cities Communications,其中有一项附带条件是资本城必须要能够成功买下ABC美国广播公司,否则合约无效,在前几年中我们一再对资本城的领导阶层-包括Tom Murphy与Dan Burke表示推崇,原因很简单,因为他们不管在能力与人格方面,皆是一时之选,明年的年报我将会详加说明这项投资案的始末。

沃伦.巴菲特

董事会主席

1985年巴菲特致股东的信

致Berkshire公司全体股东:

各位可能还记得去年年报最后提到的那个爆炸性消息,平时表面上虽然没有什么征兆,但我们的经验显示偶尔也会有一些大动做出现,这种精心设计的企业策略终于在1985年有了结果,在今年报告的后半部将会讨论到(a)我们在资本城/ABC的重大投资头寸(b)我们对史考特费泽的并购(c)我们与消防人员保险基金的合约(d)我们卖出在通用食品的部位。

去年伯克希尔的净值约增加了六亿一千万美金,约相当于增加了48.2%,这比率就好比哈雷彗星造访一般,在我这辈子中再也看不到了,二十一年来我们的股价从19.46增加到1,643.71约为23.2%年复合成长率,这又是一项不可能再重现的比率。

有两个因素让这种比率在未来难以持续,一种因素属于暂时性-即与过去二十年相较,现在股市中缺乏合适的投资机会,如今我们已无法为我们的保险事业投资组合找到价值低估的股票,这种情况与十年前有180度的转变,当时惟一的问题是该挑那一个便宜货。市场的转变也对我们现有的投资组合产生不利的影响,在1974年的年报中,我可以说我们认为在投资组合中有几支重要个股有大幅成长的潜力,但现在我们说不出口,虽然我们保险公司的主要投资组合中,有许多公司如同过去一样拥有优秀经营团队也极具竞争优势,但目前市场上的股价已充分反映这项特点,这代表今后我们保险公司的投资绩效再也无法像过去那样优异。

第二项负面因素更显而易见的是我们的规模,目前我们在股票投入的资金是十年前的20倍,而市场的铁则是成长终将拖累竞争的优势,看看那些高报酬率的公司,一旦当他们的资本额超过十亿美金,没有一家在往后的十年能够靠再投资维持20%以上的报酬率,而仅能依赖大量配息或买回自家股份来维持,虽然前者能为股东带来更大的利益,但公司就是无法找到理想的投资机会。

而我们的问题就跟他们一样,去年我告诉各位在往后十年我们大约要赚到39亿美金,才能有15%的成长,今年同样的门槛提高到57亿美金(根据统记:扣除石油公司不算,只有15家公司在过去十年能够赚到57亿)。

我跟查理-经营伯克希尔事业的合伙人,对于伯克希尔能够保持比一般美国企业更高的盈利能力持乐观的态度,而只要盈利持续成长,身为股东的你也能保证因此受惠,(1)我们不必去担心每季或每年的账面盈利数字,相反地只要将注意力集中在长远的价值上即可(2)我们可以将事业版图扩大到任何有利可图的产业之上,而完全不受经验、组织或观念所限(3)我们喜爱我们的工作,这些都是关键因素,但即便如此我们仍必须要大赚一笔(比过去达到23.2%还要更多)才有办法使我们的平均报酬率维持15%。

另外我还必须特别提到一项投资项目,是与最近购买本公司股票的投资人有密切相关的,过去一直以来,伯克希尔的股票价格大约低于内在价值,维持在这样的水准,投资人可以确定(只要折价的幅度不再继续扩大)其个人的投资收益与该公司本身的表现维持一致,但到了最近,这种折价的状况不在了,甚至有时还会发生溢价,折价情况的消失代表着伯克希尔的市值增加的幅度高于内在价值增长的速度(虽然后者的表现也不错),当然这对于在此现象发生前便持有股份的人算是好消息,但对于新进者或即将加入者却是不利的,而若想要使后者的投资收益与公司的表现一致,则这种溢价现象便必须一直维持,然而管理当局无法控制股价,当然他可对外公布政策与情况,促使市场参与者的行为理性一点,而我个人偏好(可能你也猜得到)即期望公司股价的表现尽量与其企业本身价值接近,惟有维持这种关系,所有公司的股东在其拥有所有权期间皆能与公司共存共荣,股价剧幅的波动并无法使整体的股东受惠,到头来所有股东的盈利总和必定与公司的盈利一致,但公司的股价长时间偏离内在价值(不管是高估或低估)都将使得企业的盈利不平均的分配到各个股东之间,而其结果好坏完全取决于每个股东本身有多幸运、或是聪明愚笨,长久以来,伯克希尔本身的市场价值与内在价值一直存在着一种稳定的关系,这是在所有我熟悉的上市公司中少见的,这都要归功于所有伯克希尔的股东,因为大家都很理性、专注、以投资为导向,所以伯克希尔的股价一直很合理,这不凡的结果是靠一群不凡的股东来完成,几乎我们所有的股东都是个人而非法人机构,没有一家上市公司能够像我们一样。

或许你会认为法人机构,拥有高薪的职员与经验丰富的专业人员会成为金融市场稳定与理性的力量,那你就大错特错了,那些法人持股比重较重且持续受关注的股票,其价格通常都不合理。

我的老师格雷厄姆四十年前曾讲过一个故事说明为何专业的投资人员会是如此,一个老石油开发商蒙主宠召,在天堂的门口遇到了圣彼得,圣彼得告诉他一个好消息跟一个坏消息,好消息是他有资格进入天堂,但坏消息却是天堂里已没有位置可以容纳额外的石油开发商,老石油开发商想了一下,跟圣彼得说只要让他跟现有住户讲一句话就好,圣彼得觉得没什么大碍就答应了,只见老石油开发商对内大喊:“地狱里发现石油了”,不一会儿,只见天堂的门打开,所有的石油开发商争先恐后地往地狱奔去,圣彼得大开眼界地对老开发商说:“厉害!厉害!现在你可以进去了”,但只见老开发商顿了一下后,说到:“不!我还是跟他们一起去比较妥当,传言有可能是真的”。

下表显示伯克希尔账面盈余的主要来源,这些数字加上一些更详细的各部门信息是查理跟我注意的重点,反而我们不认为合并的总数对于管理与评估伯克希尔有什么帮助,事实上我们内部本身从来不会用到。

部门信息对于想要了解一家多元化公司的投资人来说同等重要,企业经理人在并购一家公司时通常也会坚持这一点,但最近这几年对于要决定买进卖出股权的投资人却要不到这样的信息,相反的当股东想要了解公司的经营情况而跟管理阶层要这样的信息时,他们通常以可能危害公司利益来响应,直到最后证监会下令公司需揭露才心甘情愿一五一十的报告出来,这种态度的转变让我想起Al Capone的比喻:拿着一只枪好好的说的效果,会比光是好好的说要好的多。

下表商誉的摊销以单一字段另行列示。

1985年出售证券的收益特别高,但事实上不代表今年就是丰收的一年(虽然事实上的确是),出售证券收益就好像大学生的毕业典礼一样,四年来所学的知识在一朝正式被认可,而事实上在当天你可能一点长进都没有,我们可能持有一支股票长达十年之久,而在这期间其价值与股价可能以稳定的步调增长,可是在我们真正出售的那一年其价值可能一点也没变,或甚至减少,但所有的账面利益却全反应在出售的那一年,(但是如果这支股票是由我们的保险子公司持有,其市价的变动将会按期反应在账面之上),总而言之,账面出售损益是没有什么意义的,根本无法反应我们在当年度的实际表现。

1985年大部分出售证券的收益约三亿四千万美金是缘于我们出售通用食品的股票,我们从1980年开始便持有大部分个股,我们当初以远低于我们认为合理的每股企业价值的价位买进,年复一年,Jim与Phil等管理阶层的优异表现大幅提升该公司的价值,一直到去年秋天,菲利普莫里斯对该公司提出并购的要求,使其价值显现出来,我们因四项因素而受惠(1)便宜的买进价格(2)一家优秀的公司(3)一群能干且注重股东权益的管理阶层(4)愿意出高价的买主,而最后一项因素是这项盈利能够一举浮现的惟一原因,但我们却认为前三项才是能为伯克希尔股东创造最大利益的原因。在选择股票时,我们专注于如何漂亮的买进,而全不考虑出售的可能性。

今年我们又再度收到被投资公司的特别股利,这次是华盛顿邮报以及通用食品,(通用的这笔交易很明显地是发生在菲利普莫里斯提出并购要求之前),这种特别股利的发生系由于公司在买回我们手中的股份的同时也从其它股东那里买回等比例的股份,合约中并明订我们在该公司所占的股权比例在买卖交易的前后维持不变,这类交易被IRS认定为类似股利的发放,因为身为一位股东即使在收到现金之后,在该公司的股权比例仍维持不变。这对我们来说较为有利,因为美国税法规定法人纳税义务人(不像个人),对于股利的所得税远低于长期投资的资本利得税(而其中的差异将会再扩大,若国会通过的法案正式成为法律:相关条款规定企业实现的资本利得所适用税率与一般所得相同),然而会计准则对于这类交易在财务报表上应如何处理却无统一看法,为与去年做法一致,在财务上我们仍将之视为资本利得。

虽然我们不刻意促成这类交易案,但当管理当局自动提出这种想法时,我们通常站在支持的立场,虽然每次我们都觉得选择不卖的股东(当然大家都有权利以我们收到的价格出售)将因公司以低于内在价值的价格买回而受惠,但税负上的优惠以及我们寄望与管理阶层维持合作的态度以增进所有股东权益,使得我们不得不接受卖回股份,但只有在我们的持股比例未减损的大原则之下进行。